По сложившейся традиции belretail.by подводит итоги ушедшего года и отмечает самые значимые события основных сегментов розничного рынка Беларуси, которые будут определять его дальнейшее развитие. Как обычно, мы собираем самое интересное и важное, что происходило в отрасли за ушедший год. Каким был 2020-й? Чем запомнится? И что будет определять ситуацию в наступившем году?

Читать также: Итоги года: главные события в беларусском ритейле за 2019 год

К началу непростого года рынок подошел с пониманием того, что развивать бизнес только за счет роста количества магазинов уже не получится, даже если новые объекты имеют прекрасное расположение и хороший трафик. Покупатель привык к рознице и в целом не верит в то, что новый магазин его чем-то удивит. Хотя в регионах новые современные магазины все еще становятся точками притяжения покупателей.

бОльшая часть сетей уже начали заниматься вопросами внутренней эффективности и начали более тщательно следить за предпочтениями покупателя, причем не только с точки зрения ассортимента, но и с точки зрения сопутствующих сервисов и того, что происходит в торговом зале.

Не смотря на определенный пессимизм на рынке, в середине года крупнейшая мировая компания в сфере коммерческой недвижимости NAI Global открыла офис в Беларуси. На рынке в этой сфере уже работают такие известные компании, как Colliers International и ASCOM.

Читать также: «Ритейлеры «прощелкали» момент, когда их конкурентами стали не другие сети, а другие каналы»

Эксперты прогнозировали, что иностранные игроки с большим интересом смотрят на наш рынок. Крупным зарубежным игрокам из соседних стран неинтересно и невыгодно выходить на наш рынок «с нуля». Если и появится большой игрок, то это произойдет через покупку уже работающей сети.

В свою очередь единственным инструментом роста сетей на начало года оставалось объединение или покупка уже существующих игроков: открывать новые магазины уже стало негде.

Однако с приходом COVID-19 и последующими политическими событиями все сферы бизнеса вынуждены были реагировать на новые вызовы. Долгосрочное планирование деятельности и развития стало невозможным — все внимание переключилось на решение тактических задач и оптимизации процессов с целью сохранения бизнеса.

Общие показатели отрасли

Розничный товарооборот в 2020 году составил 53,1 млрд. рублей. Рост за год составил всего 1,8% в сопоставимых ценах к уровню 2019 года. Для сравнения, по итогам 2019 года розничный товарооборот вырос на 4,2%.

На Минск приходится более 30% розничного товарооборота Беларуси.

Однодневный розничный товарооборот в расчете на душу населения в 2020 году составил 15,4 рубля против 14,4 рубля в предыдущем году.

Розничный товарооборот организаций торговли, на который пришлось 91,7% розничного товарооборота, в 2020 году составил 48,7 млрд. рублей, или 103,3% в сопоставимых ценах к предыдущему году.

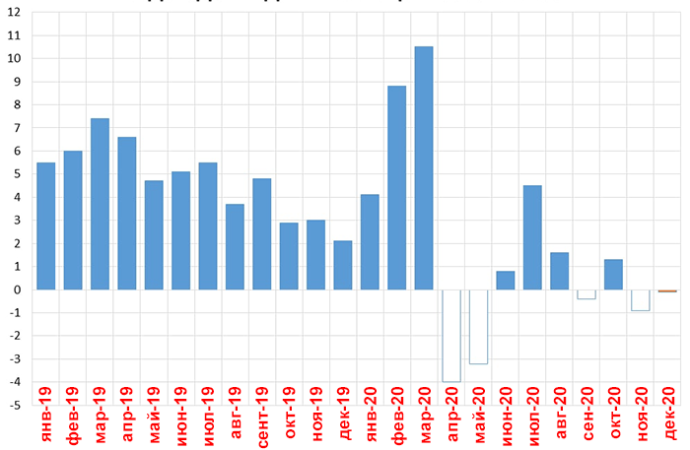

Динамика роста розничного товарооборота по месяцам за 2019-2020 года (в сопоставимых ценах к аналогичному месяцу предыдущего года)

Динамика розничных продаж по регионам

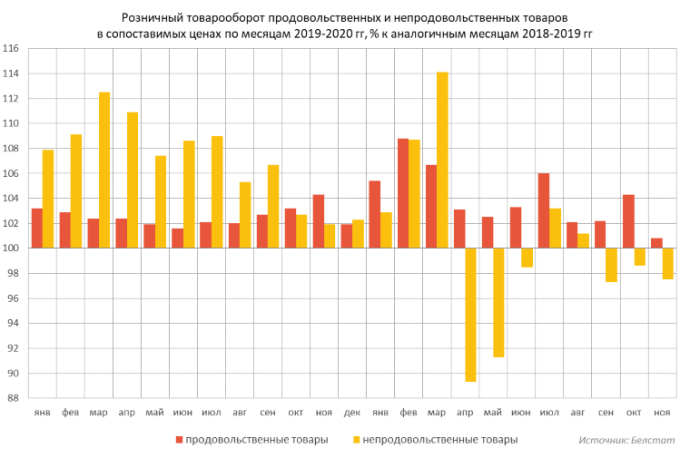

Согласно данным Обзора потребительского рынка Республики Беларусь агентства «ПраймПресс», Осенью 2020 г розничный товарооборот в рублевом эквиваленте и в помесячной динамике балансировал между анемичным ростом и падением. Такая динамика объясняется второй волной падения спроса на непродовольственные товары. На фоне кризиса и эпидемии коронавируса население концентрируется на удовлетворении базовых потребностей, что поддерживает продажи продовольствия.

На фоне остальных территорий резко выделяется динамика товарооборота в Минской области (см. диаграмму 4). Значительный рост продаж в основном объясняется динамикой товарооборота Минского района, который за 11 месяцев обеспечил 38% розничных продаж области.

В Минском районе товарооборот вырос на 25,2%, что связано с регистрацией на территории за МКАД популярного сервиса онлайн-заказа потребительских товаров с доставкой на дом. Товары доставляются по всей стране, а статистика продаж учитывается по одному региону. Кроме того, в период эпидемии популярность этого сервиса возросла в связи с возможностью приобретать товары, не посещая многолюдные торговые точки.

Падение товарооборота в Витебской и Гродненской областях объясняется сокращением торговли в районах, которые граничат с Евросоюзом. Так, в Браславском районе Витебской области розничный товарооборот снизился на 17%, в Верхнедвинском — на 10,2%. По Берестовицкому району Гродненской области продажи упали на 31,4%, по Вороновскому – на 26,3%, по Гродненскому – на 16,6%, по Островецкому – на 12,3%, по Ошмянскому – на 11,2%.

В случае отмены соседями Беларуси карантинных ограничений данные районы могут стать драйверами товарооборота в своих областях – за счет низкой базы по 2020 г.

Оптовый товарооборот в Беларуси за год снизился на 4,2% и составил 99 млрд. рублей

А вот рынок общественного питания упал на 20% в сопоставимых ценах к уровню 2019 года и составил 2,5 млрд. рублей.

Самыми большими темпами рос сегмент e-commerce. По итогам года рынок продемонстрировал самые высокие темпы роста за последние несколько лет. Онлайн-продажи в беларусских интернет-магазинах выросли на 40% до 2,3 млрд. руб. Доля интернет-продаж в розничном товарообороте страны составила 4,5%.

Читать также:

В этом году онлайн-продажи показали самые высокие темпы роста за последние несколько лет

С чем встретили 2021 год? Рассказывают ТОП-менеджеры крупнейших торговых интернет-площадок Беларуси

Объем ВВП в текущих ценах снизился на 0,9% и составил 147 млрд. рублей. Индекс-дефлятор ВВП в 2020 году по отношению к предыдущему году составил 110,1%.

Доходы населения

Реальные располагаемые денежные доходы населения Республики Беларусь в январе – ноябре 2020 г. составили 104,4% к уровню января – ноября 2019 г. В 2019 году рост доходов составил 6,3%.

В общем объеме денежных доходов оплата труда занимает 64,8%, доходы от предпринимательской и иной деятельности, приносящей доход, – 7,4%, трансферты населению (пенсии, пособия, стипендии и другие трансферты населению) – 22,9%, доходы от собственности и прочие доходы – 4,9%.

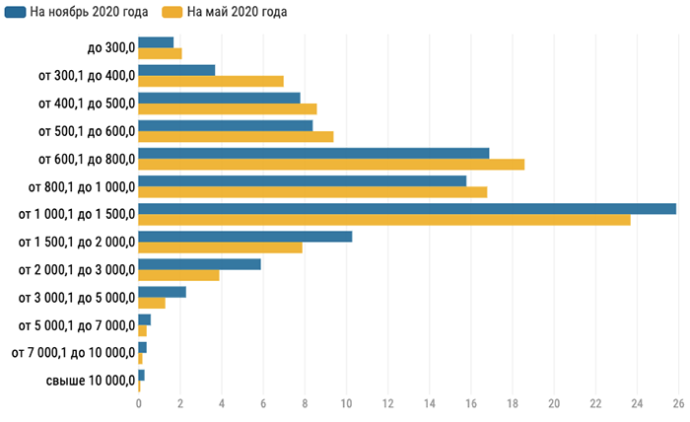

Больше половины работников Беларуси получает зарплату меньше 1000 рублей в месяц — 54,3%. В сравнении с маем прошлого года число тех, чей заработок недотягивает до 1000 рублей, снизилось на 4,2 процентных пункта — тогда их было 58,5%.

По последним подсчетам, в ноябре прошлого года каждый четвертый беларус имеет зарплату от 1000,1 до 1500 рублей — 25,9%. У 16,9% работников — от 600,1 до 800 рублей в месяц. 15,8%, получает от 800,1 до 1000 рублей.

Распределение численности работников организаций Беларуси по размерам начисленной заработной платы (без микроорганизаций и малых организаций без ведомственной подчиненности, в процентах)

В ноябре прошлого года самыми высокооплачиваемыми были работники в горнодобывающей промышленности (средняя зарплата 2164 рубля), сотрудники, занимающиеся вспомогательной деятельностью в сфере финансовых услуг и страхования (2287 рублей), люди, связанные с деятельностью воздушного транспорта (2394). Еще больше в среднем зарабатывают работники в сфере информации и связи (4311) и в сфере информационных технологий (5602).

Самыми низкими заработки оказались у специалистов, оказывающих услуги в парикмахерских и салонах красоты (589 рублей), у работников сферы творчества и развлечений (702), у сотрудников библиотек, архивов, музеев и прочих в области культуры (718). Низкие средние зарплаты также у людей, чья работа связана с уходом в специализированных учреждениях и предоставлением социальных услуг (757), а также у работников, связанных с водным транспортом (766).

Согласно ноябрьскому опросу компании BEROC и SATIO, 45.9% населения ощутили снижение своих доходов в ноябре (по сравнению с 44.4% в сентябре) и 35.9% населения ожидают их дальнейшее снижение . При этом 50.5% населения отмечают падение доходов по сравнению со временем до коронавируса. Изменение курса рубля остаётся основной причиной сокращения доходов (46.2%)

Бум платежных систем и технологий

С приходом в конце 2019 года на рынок системы ApplePay, которая позволяет владельцам айфонов бесконтактно рассчитываться в магазинах с помощью смартфонов на рынке появилось несколько интересных решений.

Уже в январе «Беларусбанк» запустил для своих клиентов сервис оплаты за покупки и услуги с помощью QR-кода.

В начале февраля Onliner совместно с МТБанком запустил свою систему оплаты за интернет-покупки Onliner Pay, которая позволяет производить онлайн-платежи по принципу безопасной сделки как для продавца, так и для покупателя.

В конце декабря МТБанк и площадка объявлений Куфар запустили Куфар Оплату, который также позволяет беларусам безопасно проводить предоплату за товары при покупках друг у друга.

Буквально через неделю после этого «Евроторг» анонсировал запуск технологии SmartPay, основанную на платежах с помощью QR-кода.

После этого появились слухи о выходе на беларусский рынок системы Google Pay.

В мае в Беларуси для владельцев карточек Visa и часов Fitbit стал доступен сервис бесконтактный оплаты Fitbit Pay.

Летом на рынке был запущен российский сервис Кошелёк Pay для держателей карточек Mastercard, Maestro и кобейджинговых карточек Maestro Беларусбанка. Сейчас эта система доступна также в системе Visa.

В октябре Visa объявила о запуске в Беларуси системы приема платежей для ритейлеров Tap to Phone. Она позволяет предприятиям принимать бесконтактные платежи на любом устройстве Android со встроенным NFC-модулем без необходимости устанавливать дополнительное оборудование

Согласно данным исследование Mastercard на начало 2020 года в Беларуси более половины транзакций осуществлялись бесконтактно.

FMCG-ритейл (food)

В феврале на на рынке FMCG-ритейла появился новый игрок — сеть жестких дискаунтеров «Грошык», которая позиционирует себя как сеть магазинов формата «жесткий дискаунтер».

«Грошык» создан акционерами крупнейшего в Беларуси ритейлера – компании «Евроторг». Развитием сети занимаетс ООО «Клондайк Ритейл». Запуск сети состоялся с регионов, как альтернатива российскому «Светофору». Позже магазины с вывеской «Грошык» стали появляться и в Минске.

Вообще формат дискаунтеров стал драйвером экстенсивного роста. На этом тренде даже сеть магазинов низких цен «Еврокэш» открыла в Бобруйске свой новый магазин и «Доброном» решил расширить свою сеть дискаунтеров «Копеечка».

Формат дискаунтеров в Беларуси представлен следующими игроками: российские «Светофор» и «Доброцен», беларусские «Грошык», «Хит! Экспресс», «Евроопт cash&carry» («Евроторг»), «Копилка» («Баниар»), «Еврокэш» и «Копеечка».

Летом появилась информация о том, что все 100% акций компании «Юнифуд», которая владеет сетями магазинов «Алми», Spar, Eurospar и Zakrama, куплены группой Александра Мошенского, которая развивает сеть супермаркетов «Санта». Представители ЗАО «Юнифуд» опровергли эту информацию и сообщили, что выпущенная дополнительная эмиссия акция доступна для акционеров ЗАО «Юнифуд».

Сеть супермаркетов BIGZZ в октябре закрыла пять своих магазинов. На их месте открылись торговые объекты «Соседи». В итоге под вывеской BIGZZ осталось 4 торговых объекта: гипермаркет в ТРЦ «Экспобел» и супермаркеты по пр. Дзержинского, ул. Кальварийской, а также в ТРЦ Palazzo.

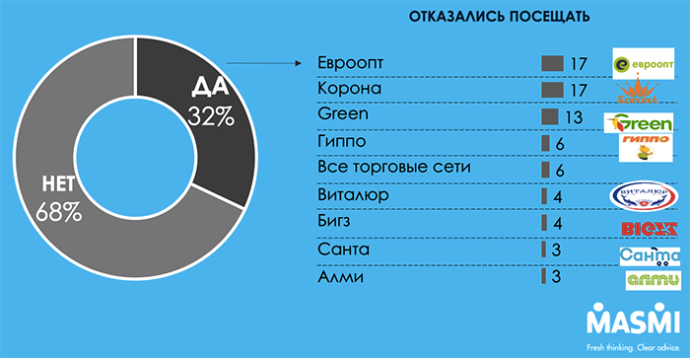

В период пика протестной активности беларусов, частью которой стало игнорирование продуктов и торговых объектов, которые, по мнению покупателей, причастны к финансированию государства, агентство МАСМИ провело исследование потребительских настроений.

Согласно полученным результатам, В ТОП-3 со значительным отрывом от других вышли «Евроопт», «Корона» и Green. Причем 6% респондентов сообщили, что отказались посещать магазины всех торговых сетей.

Сеть гипермаркетов Green после первой волны COVID-19 запустила собственную службу доставки, а к концу года расширила свое присутствие в Гомельской области. Супермаркет этой сети площадью 2850 кв.м с фудзоной и кондитерской открылся в ТРЦ Global Market. На месте ProStore в Arena City также открылся гипермаркет Green.

Компания «Санта-ритейл» завершила поглощение сети «Рублевский». По информации из различных источников, все магазины «Рублевский» прошли ребрендинг и переименованы в «Санта». Однако по данным торгового реестра на 1 января 2021 года 5 магазинов «Рублевского» еще работали.

В конце года появились слухи о том, что на месте известного рыбного магазина «Океан» в центре Минска откроется супермаркет «Виталюр». Однако эта информация пока не подтверждается.

Наиболее активными игроками рынка, которые в течение года открывали новые магазины и формировали тренды, можно отнести торговые сети «Виталюр», «Соседи» (за год открыли 33 новых магазина), Green, «Светофор», «Евроопт», «Грошык» и «Хит! Экспресс». Что касается региональнвых сетей, то они находятся в стагнации и говорить об их развитии не приходится. Они испытывают сильную коyrehtywb. со стороны республиканских крупных игроков. После выхода сети «Дионис» в Минск в 2019 году никаких значимых действий со стороны региональных игроков не было.

В конце года Министерство антимонопольного регулирования и торговли Беларуси (МАРТ) утвердило обновленный ассортиментный перечень товаров для продовольственных и непродовольственных магазинов торговой площадью от 250 кв м до 2,499 тыс кв м, в котором впервые было введено понятие магазинов типа «дискаунтер» (постановление № 74 от 19 ноября 2020 г.).

Наиболее вероятные кандидаты на закрытие и уход с рынка — сеть гипермаркетов ProStore (под этой ТМ остается работать только 2 объекта) и BIGZZ (4 торговых объекта).

Торговые центры

Прошедший год стал годом испытаний для управляющих команд. Во время весенней пандемии все торговые центры первыми ощутили падение посещаемости, что заставило их перестраивать взаимоотношения с арендаторами. Уход от фиксированных ставок и расчет аренды в зависимости от оборота стал основным трендом.

ТРЦ Galleria Minsk с весны активно работает над оптимизацией пула арендаторов. Управляющая компания осенью объявила об открытии в 2021 году нового большого магазина российского бренда косметики и парфюмерии «Золотое Яблоко». Он расположится на 1-м этаже напротив магазина H&M.

В 2020-м году открылся первый магазин российской ювелирной сети «МЮЗ» (Московский ювелирный завод).

Также реализован уникальный проект Trend Park: на одной платформе представлен бренды беларусских дизайнеров. Также запущен картинг на 4 этаже многоуровнего паркинга.

Торговый центр «Яркий» на Минской МКАД в районе д. Большое Стиклево в ушедшем году поменял коцепцию.

«Яркий» открылся 1 декабря 2018 года как центр интерьерных решений с площадками типа «open space». Однако в 2020 году группа компаний ASCOM, которая управляет ТЦ «Яркий», приняла решение провести реконцепцию.

На фоне активного развития рынка дискаунтеров, связанное с изменениями покупательского поведения объект был переформатирован в крупный дисконт-центр.

В ноябре на месте долгостроя в районе деревень Боровая и Валерьяново под Минском открылся 4-этажный фермерский рынок «Валерьяново». Площадь здания составила 20 тыс. кв. м.

Инвесторами проекта выступили 4 крупных предприятия — ОАО «Агрокомбинат «Дзержинский», УП «Агрокомбинат «Ждановичи», ООО «Велес-Мит» и ОАО «Минский молочный завод № 1». Объект работает под юридическим названием «Торговый комплекс „Валерьяново“».

Важным трендом ушедшего года в данном сегменте стало активное развитие региональных ритейлеров. Новые современные торговые центры открывались как в областных центрах, так и в менее крупных городах.

После открытия в 2019 году крупного ТРЦ «Бобровский», в Мозыре открылся ТЦ Catapulta, спроектированный по европейским отраслевым стандартам. Двухуровневый ТЦ Сatapulta стал 2-й очередью торговой зоны Мозыря, расположенной в густонаселенном районе города. В состав торгового кластера входят ТЦ «Малининский», ТВК «Апельсин» и рынок «Истпал».

В сентябре в Гомеле начал свою работу ТРЦ КРИСТАLL. Здание торгового центра возведено на базе реконструкции старого цеха завода ювелирных изделий «Кристалл»

В феврале компания «Тринити Инвест» открыла первую очередь крупнейшего регионального торгово-развлекательного комплекса Triniti. В октябре было завершено его строительство. Осенью в нем заработала ледовая арена формата KHL.

Кроме магазинов известных международных марок в Triniti заработает 5-зальный кинотеатр сети Silver Screen, семейно-развлекательный центр «Йети и Дети», большой фудкорт. Окончательно все операторы этого ТРК запустятся уже в наступившем году. Triniti стал победителем конкурса «Лучший строительный объект-2020«.

Также стало известно, что ТРЦ Green City планирует открыть фудкорт.

Некоторые объекты находятся в стадии строительства или планируют расширение и реконструкцию.

Так конце 2021 года готовится к запуску торгово-развлекательный комплекс Green Time в необычной концепции. Он будет расположен по ул. Кабушкина рядом с новым строящимся жилым районом. Девелопер уже объявил о формировании пула арендаторов.

Витебский ТРЦ «ТриО» объявил о скором запуске своей второй очереди. Общая площадь ТРЦ превысит 23 000 кв.м.

Гродненский ТЦ OldCity, который расположен в центре города и уже долгое время работает со 100%-й заполненностью решил расширить торговые площади для новых арендаторов. К лету 2021 года к зданию ТЦ планируется пристроить несколько новых павильонов с площадями от 30 до 320 кв.м. Общий размер дополнительных площадей составит 600 кв.м. В планах OldCity создать собственный ритейл-парк с услугами и товарами не представленными в ТЦ.

Не смотря на сложную экономическую ситуацию, другие знаковые проекты, находящиеся в стадии реализации, не остановлены. В частности, к завершению движутся такие крупные проекты, как «Мега Парк» и «Минск Сити Молл». Активизировались строительно-монтажные работы по нескольким крупным проектам, находящимся в начальной стадии реализации: ТРЦ на месте бывшего Червенского рынка, ТРК «Сигма» (бывший «Немига Молл»), а также ТРЦ «Мара Молл» в проекте «Минск Мир».

Мнения экспертов по итогам года и перспективам рынка коммерческой недвижимости Беларуси:

Четыре сценария развития рынка коммерческой недвижимости Беларуси

Анна Заборонок, управляющий партнер группы компаний ASCOM и консультант в области ритейла:

Денис Четвериков, Управляющий директор, партнер Colliers International

Андрей Алёшкин, партнер международной компании NAI Belarus.

Fashion

Данный сегмент в ушедшем году главным образом драйвился за счет франшиз. Напрямую в Беларуси работают компании inditex, H&M и польская LPP Group. Беларусская легкая промышленность основные свои усилия сосредоточила на борьбе с секонд-хендом. Так некоторыми регулирующими ведомствами начались прорабатываться вопросы по корректировке правил деятельность магазинов, торгующих секонд-хендом: обязать продавать только товары, бывшие в употреблении, а не стоковую одежду, а также вынести все магазины секонд-хенд за пределы Минска.

В апреле открылся первый детский магазин United Colors of Benetton, расположенный в ТРЦ Galleria Minsk. Особенностью этого магазина стала возможность делать онлайн-заказ с бесплатной доставкой.

Летом в этом же торговом центре на втором этаже открылся магазин бренда Stradivarius, входящий в состав Inditex Group, а в сентябре открылся первый в Беларуси магазин российской сети Familia площадью 1 500 кв.м.

В минском центре распродаж Outleto открылся первый магазин Sinsay польской LPP Group.

В торговом центре Galileo открылось много магазинов новых брендов: детский магазин польских сетей SMYK и Medicine, итальянских брендов TATA Italia, Tosca Blu, NAPAPIJRI, Automobili Lamborghini, Yamamay.

В ТРЦ Green City и Galleria Minsk открылись магазины бренда итальянской одежды для детей OVS Kids.

LC Waikiki открыл в ноябре в ТРЦ DiaMond city семнадцатый по счету магазин в новой концепции — магазин лучших цен от LC Waikiki.

В ТРЦ Palazzo открылись флагманские магазины Reserved и Mohito

В Гродненском Triniti открылся магазин шведского fashion-ритейлера H&M. В ближайшее время откроется флагманский магазин Jysk в новой концепции 3.0, а также магазины брендов Zarina, Befree и Medicine.

LPP Group откроет в строящемся в Минске ТРЦ Mega Park флагманские магазины всех своих брендов

Группа компаний «Конте» закрыла свою сеть магазинов Minimaх.

Drogerie/Дрогери

В компании «Евроторг» окончательно закрыла свою оффлайновую дрогери-сети «Магия». Процесс закрытия начался в январе. На начало года в Беларуси работало 136 магазинов «Магия».

Напомним, что сеть «Магия» была запущена в 2018 году. Примерно за год удалось открыть сто точек. Крупнейшими конкурентами сети являются drogeri-операторы «Мила» и «Остров чистоты и вкуса». «Магии» так и не удалось опередить своих конкурентов.

По оценкам самого «Евроторга», в 2020 году объем дрогери-рынка должен был составить 2,3 млрд рублей.

В мае «Евроторг» вернулась к развитию своей ТМ «Магия» объявила о развитии drogery-направление в онлайне. Ритейлер перезапустил эту торговую марку в формате онлайн-дискаунтера под названием «Магия Доставка».

Наиболее активным игроком в данном сегменте остается сеть «Остров чистоты и вкуса». В мае ритейлер запустил новые сервисы: «Остров-доставка» и самовывоз.

Сеть «Офистон Маркет» открыла свой первый магазин за пределами Минска.

DIY

Главной новостью года в сегменте DIY стало решение французской сети Leroy Merlin о приостановке на неопределённый срок строительство своего первого гипермаркета. С приходом такого крупного игрока ожидались большие изменения в этом сегменте. Судя по всему этот бренд так и не появится а Беларуси.

Ключевыми игроками рынке остаются сети строительных гипермаркетов «Материк», «Ома» и Mile. Среди менее крупных игроков можно назвать «Мастак», «Палас», «Сделай сам», «Хоздвор».

В августе в СМИ появилась информация о возможной смене собственников беларусской DIY-сети «Ома». «Ома» входит в структуру финского ритейлера Kesko, но вроде как среди собственников возникли разногласия.

Продажи белорусской дочки, которая управляет 16 магазинами, составили €74,9 млн. Это на 13,6% больше, чем в аналогичный период прошлого года. Для сравнения: в целом в этом сегменте выручка Kesko увеличилась на 4,7% — до €2,197 млрд.

В марте открылся торговый центр «Корона Дом» со строительным гипермаркетом «Материк». Площадь строительного гипермаркета составила 14 тыс. кв.м. «Материк» предложил более 70 000 наименований товаров.

Летом в центре распродаж Outleto открылся DIY-гипермаркет Mile. Он стал седьмым в гипермаркетом этой DIY-сети в Минске и девятым в Беларуси.

Также летом в гомельском торговом центре «Карусель» открылся очередной гипермаркет «Ома». Ранее торговый объект этой DIY-сети находился по другому адресу города, но переехал на более современную площадку.

Техника и электроника

В прошлом году окончательно прекратила свое существование сеть «Техноплюс». Решение о ее закрытии было принято еще в конце 2019 года. Сейчас на территории гипермаркета «Евроопт» по ул. Монтажников распродаются последние остатки товала. В этой локации на месте закрытой сети появится магазин сети «5 элемент».

Крупнейшими оффлайновыми игроками в данном сегменте на беларусском рынке остаются «5 элемент» и «Электросила». Как и все остальные ритейлеры, они оказались уязвимыми во время первой волны коронакризиса. Однако вследствие мартовского роста курса валют потребители активно скупали технику и практически опустошили магазины.

Во втором квартале на фоне глобальной пандемии и замирания рынка, беларусские операторы получили доступ к новинкам и стокам ведущих вендеров, которые предлагали их по хорошим ценам. Это позволило избежать падения продаж во втором квартале.

Однако в конце лета, после того как банки приостановили все кредитные программы и рассрочки, продажи в данном сегменте практически замерли.

Не секрет, что категория испытывает большую конкуренцию со стороны онлан-ритейлеров. Так крупнейший игрок рынка – гипермаркет 21vek.by увеличил оборот в 2020 году на 50% и превысил $300 млн. Рост количества заказов составил 90%. Онлайн продолжит рост, что подтверждается оценками крупнейших интернет-ритейлеров.

Представители рынка отмечают, что 2020-й год для беларусского рынка техники и электроники с одной стороны удивил темпами роста интернет сегмента, с другой показал все имеющиеся ограничения как со стороны покупателей, так и со стороны продавцов.

По основным валообразующим категориям, рынок сохранил свой объем по отношению к 2019 году ( с небольшим ростом в 3%), а в беларусских рублях — вырос более чем на 20%. Связано это с несколькими факторами: ростом курса валют (и как следствие периодами невозможности покупки валюты), неоптимистическими ожиданиями потребителей в части будущих доходов, а также процессами, связанными с пандемией. Если бы банки не ограничивали потребительское кредитование, рост мог быть значительно выше. Игроки рынка, которые используют OMNI-модель продаж, прилагали максимум усилий в части наращивания ресурсов обработки интернет-заказов и логистики. Доля OMNI в выручке перевалила за 20%.

Выводы и перспективы

1. С началом пандемии беларусские потребители приняли решение о самоизоляции и начали менять потребительское поведение. Началось резкое падение посещаемости торговых объектов. Особенно остро это ощутили заведения индустрии досуга и развлечений, а также торговли из fashion-сегмента.

2. Мартовская девальвация беларусского рубля спровоцировала повышенный спрос на бытовую технику, автомобили, ювелирные изделия и другие дорогостоящие товары, особенно импортные, цены на которые сильно зависят от курса валют.

3. С августа отдельные банки начали заявлять об ограничении потребительского кредитования. В сентябре процесс сворачивания кредитования продолжился, и оно фактически в Беларуси исчезло как явление.

4. Большинство девелоперов и собственников недвижимости пошло на краткосрочное снижение ставок. Возросло число сделок, где вместо фиксированной ставки размер аренды был привязан к проценту от оборота торгового объекта.

5. Летом люди стали возвращаться в магазины и торговые центры, но размеры чеков не вернулись на прежний уровень.

6. Вырос спрос на услуги дистанционной торговли через службы доставок. В результате на рынке появились новые игроки.

7. Во втором полугодии отмечено ухудшение структуры потребления, растет доля затрат на продукты питания.

8. Без потребительских кредитов в некоторых сегментах, например, в бытовой технике и электроники, выручка может упасть до 40−50%, что приведет к закрытию магазинов.

9. В условиях продолжающейся пандемии и сокращения доходов населения ситуация для сегмента розницы не выглядит благоприятной. Особенно для тех ритейлеров, которые работают в среднем и дорогом сегментах, а также реализуют товары длительного пользования.

BelRetail.by – это специализированный интернет-ресурс о розничной торговле и e-commerce в Республике Беларусь: актуальная информация о событиях отрасли, статьи, мнения; каталог ритейлеров, вакансии, профильное обучение, акции и бонусные предложения.

BelRetail.by – это специализированный интернет-ресурс о розничной торговле и e-commerce в Республике Беларусь: актуальная информация о событиях отрасли, статьи, мнения; каталог ритейлеров, вакансии, профильное обучение, акции и бонусные предложения.