Замедление роста потребительских расходов и перестройка глобальных цепочек поставок – эксперты Deloitte назвали основные тенденции ритейла в 2020 году.

Консалтинговая и аудиторская компания Deloitte представила очередной, уже 23-й по счету ежегодный отчет Global Powers of Retailing, посвященный ключевым тенденциям в мировом секторе розничной торговли на 2020 год.

Полную версию отчета в формате PDF можно скачать в нашем telegram-канале @belretail_by

Рост доходов замедлится

Cовокупный доход от розничной торговли для 250 крупнейших мировых ритейлеров в 2018 финансовом году (с 1 июля 2018 года по 30 июня 2019 года) достиг $4,74 трлн против 4,53 трлн в 2017 году. Однако на сей раз доходы росли медленнее: всего на 4,1% против 5,7% в предыдущий период.

Перспективы мировой экономики и розничной торговли в 2020 году неопределенные. Эксперты лишь сходятся на том, что общий экономический рост, скорее всего, будет сдержанным, но все-таки это будет рост. Так как увеличение потребительских расходов и инфляции в большинстве стран будет по-прежнему невелик. Вспышка коронавируса в Китае в начале года добавила дополнительную неопределенность в отношении мировой экономики.

Читать также: Отчет Deloitte: Глобальные тенденции ритейла в 2019 году

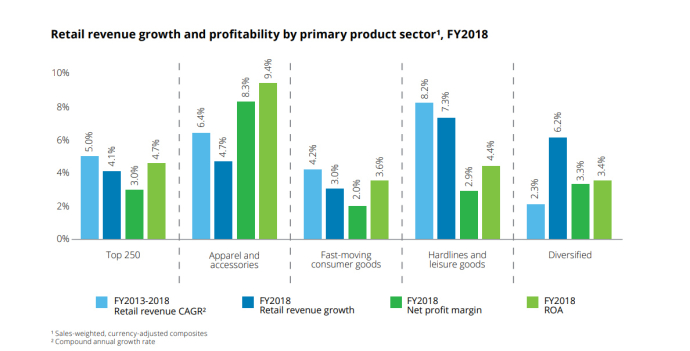

При этом мировой ритейл развивается вполне стабильно. Годовой рост выручки, рентабельность по чистой прибыли и доля дохода от продаж за границей в 2013-18 годах остается в относительно узком диапазоне, как показано ниже.

Продолжится переориентация логистических цепочек

Торговая война США и Китая привела к тому, что страны, опиравшиеся на китайские цепочки поставок, такие как Япония, Южная Корея и Тайвань, столкнулись с проблемами из-за увеличения торговых барьеров. Многие предприятия приостановили инвестиции в свои цепочки поставок; другие приспособились и повторно инвестировали. В то же время производство переместилось из Китая во Вьетнам, Мексику и другие страны. Например, многие компании из Тайваня вернули сборку своей техники «домой», чтобы не подпадать под пошлины США на китайские товары.

Но это далеко не конец. Хотя к 2019 году торговые тарифы значительно выросли, потребуется время, пока они «пройдут» по всей цепи поставок и отразятся на конечной стоимости товаров.

В определенный момент каждый ритейлер должен будет решить: поднимать цены или сократить свою маржу. Как полагают эксперты, это время наступит в начале 2020 года. Ведь компании из региона Юго-Восточной Азии генерируют только 16% совокупного дохода мировых ритейлеров, европейские — 34%, а больше всех — 47% — Северная Америка (из них почти 45% приходится на США).

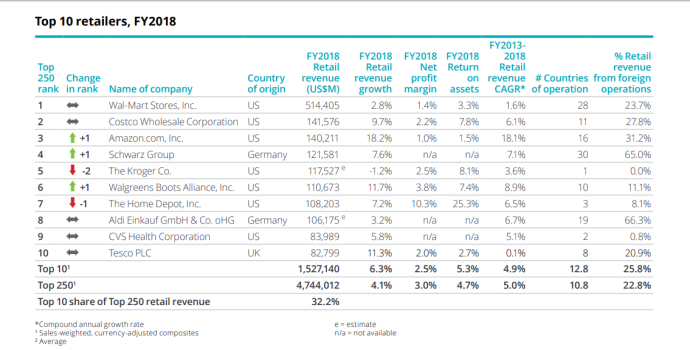

Американский ритейл пока еще доминирует

Топ-10 крупнейших ритейлеров остались те же, что и годом ранее, а значит в мировом ритейле продолжают доминировать американские корпорации (7 из 10). Но интернет-гигант Amazon и немецкая Schwarz Group (сети Lidl и Kaufland) продолжают карабкаться на вершину списка, тесня конкурентов. В этот раз не повезло сетям Kroger и The Home Depot.

Американской сети Walmart удалось удержаться на вершине благодаря ставке на электронную коммерцию: $5,4 млрд инвестиций в эту сферу как части омниканальной стратегии позволило нарастить продажи в интернете на 40%. И это один трендов, которые сохраняются и в 2020 году.

Ставка на омниканальность и e-commerce

Насыщенность развитых рынков торговыми сетями и замедление темпов роста выручки привело к ценовым войнам, в частности, в Европе, и росту сетей дискаунтеров, таких как Aldi и Lidl. В условиях жесткой конкуренции на насыщенных рынках ритейлеры сосредоточили свое внимание на многоканальных стратегиях, таких как магазины самообслуживания и онлайн-коммерции для большего удобства потребителя.

Влияние интернет-продаж особенно заметно в ЮВА, на Ближнем Востоке и в Латинской Америке, где в структуре населения преобладает молодежь. По сути, выигрышной комбинацией оказывается выход сетей на новые рынки (где конкуренция не так сильна) и модернизация существующих торговых точек вкупе с развитием интернет-торговли. К примеру, бразильская сеть Magazine Luiza обеспечила себе двузначные цифры роста выручки за счет открытия 100 новых торговых точек и увеличения продаж через интернет на 60%, что составило 35,7% оборота компании.

Ориентация на торговлю за границей

Лучший пример этому тренду – падение в рейтинге Kroger – единственного оператора, у которого нет продаж за пределами США. В то время как дискаунтер Aldi наиболее мощно представлен в зарубежных странах, получая 66,3% дохода вне границ Германии.

Большинство компаний из топ-10 рейтинга по-прежнему ориентируются на глобальные операции по всему миру. Европейские ритейлеры остаются наиболее активными, поскольку они продолжают искать возможности для роста за пределами своих высококонкурентных внутренних рынков.

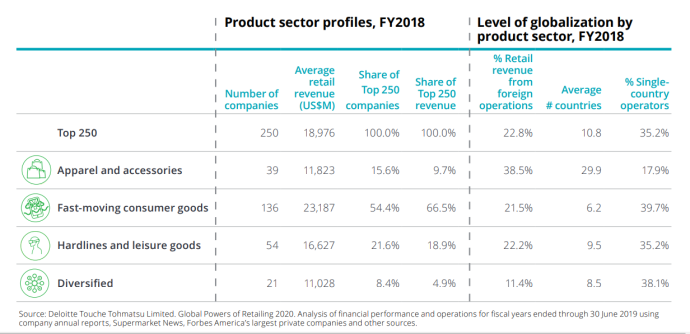

Две трети компаний (68,4%) получают доход из-за границы, что в деньгах выглядит значительно скромнее – всего 22,8% от общего дохода 250 крупнейших ритейлеров мира. В среднем каждая компания проводила операции в 11-ти странах.

Одежда и аксессуары – самые рентабельные категории

Согласно данным исследования, половина из 50 наиболее быстро развивающихся ритейлеров в 2018 финансовом году оказалась из сектора FMCG, а еще четверть — в так называемых категориях hardlines и товарах для отдыха. К hardlines относятся: потребительская электроника, бытовая техника, кухонные принадлежности, игрушки, инструменты и многое другое. В товары для отдыха попадают туристическое снаряжение, спортинвентарь, внедорожники и прочие товары, необходимые для отдыха за пределами дома. Такое грубое деление позволяет легко определить наиболее перспективные группы различных товаров, которыми торгуют международные и национальные ритейлеры.

Однако самой высокомаржинальной оказалась торговля одеждой, обувью и аксессуарами.

Совокупная рентабельность по чистой прибыли этого сектора составила 8,3% в 2018 финансовом году, что на 2,3 п.п. больше, чем в предыдущем году. Сектор также достиг самой высокой доходности на активы (9,4%). Рост показателей, несмотря на закрытие обычных универмагов, эксперты объясняют тем, что владельцы сосредоточились на развитии омниканальности и торговли в интернете.

В то же время самые высокие темпы роста выручки показал сектор hardlines и товаров для отдыха

Эксперты объясняют это ростом трат домохозяйств на обустройство своих жилищ.

BelRetail.by – это специализированный интернет-ресурс о розничной торговле и e-commerce в Республике Беларусь: актуальная информация о событиях отрасли, статьи, мнения; каталог ритейлеров, вакансии, профильное обучение, акции и бонусные предложения.

BelRetail.by – это специализированный интернет-ресурс о розничной торговле и e-commerce в Республике Беларусь: актуальная информация о событиях отрасли, статьи, мнения; каталог ритейлеров, вакансии, профильное обучение, акции и бонусные предложения.