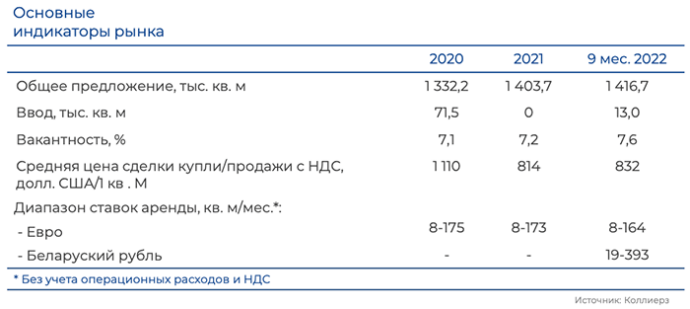

О стабилизации ситуации свидетельствует то, что в наиболее успешных торговых центрах посещаемость к III кварталу 2022 г. практически вернулась к уровню докороновирусного 2019 года. Динамика роста вакантности и снижения ставок аренды в торговых объектах не была значительной.

При этом первые три квартала 2022 года отметились рядом непростых и непредсказуемых событий для сектора девелопмента торговой недвижимости и ритейла в Беларуси, к которым можно отнести ужесточение действовавших и ввод ряда новых экономических санкций, приостановке деятельности и/или ухода с отечественного рынка ряда иностранных компаний и брендов, остановка производства значительного ассортимента товаров международных компаний на расположенных в России производственных площадках, усложнение и удорожание логистики с европейским регионом.

Ряд международных брендов принял решение о выходе из Беларуси, но их количество не критично и рынок уже частично нашел альтернативу брендам.

Читать также: В ТРЦ Palazzo открываются новые магазины брендов Codi и Lichi

Одним из вызовов III квартала для ритейла стало вступление в силу законодательного акта, запрещающего привязку ставки арендной платы к иностранной валюте. Для рынка это было шоком, от которого участники уже оправились, но единых правил установления и индексирования ставок аренды пока не выработали, наметились лишь основные варианты выхода из ситуации.

За прошедший период в городе Минске, впервые за два года, был введен один стоковый объект – торгово- развлекательный комплекс Green Time. В это время традиционные розничные сети развивались умеренными темпами, делая основной упор на развитие формата дискаунтер в целом по Беларуси и в городе Минске.

На рынке также происходили ротационные процессы, в том числе в знаковых объектах.

Новое предложение

В период 9 месяцев 2022 года в Минске ввелся один объект – торгово-развлекательный комплекс Green Time арендопригодной площадью 13 000 кв. м. Якорем на площади 3 700 кв. м выступает гипермаркет Green, наполнение другими категориями арендаторов ТРК стандартное: fashion, детские и спортивные товары, косметика и парфюмерия, услуги и объекты питания. Особенностью центра должна стать частично эксплуатируемая крыша с детской игровой и ландшафтной зоной, которая пока не функционирует.

Сток и планируемые к вводу торговые центры

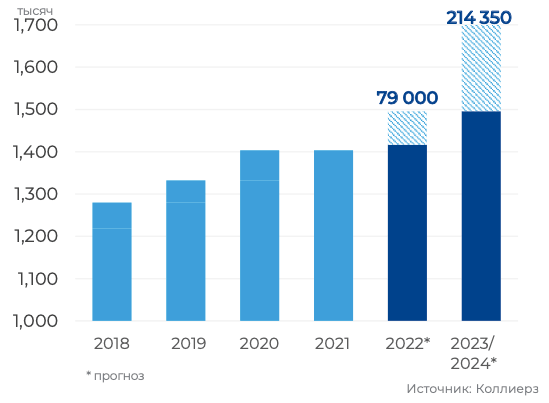

Состоявшийся ввод ТРК Green Time, увеличивший сток площадей ТЦ в Минске на 13 тыс. кв. м, вывел общий показатель стока современной торговой недвижимости в городе Минске на уровень 1 417 тыс. кв. м.

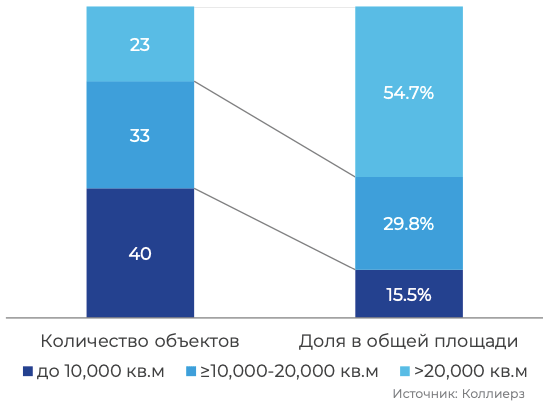

Распределение современных торговых площадей в г. Минске по размеру (GLA), сентябрь 2022 г.

В настоящее время в г. Минске на различной стадии строительства и сроком реализации в 2022-2024 годах находится более десяти проектов торговых центров с суммарной площадью более 280 тыс. кв. м.

На высокой стадии готовности находится ТРЦ Minsk City Mall в границах улиц Толстого – Рабкоровской – Вокзальной – Дружной общей площадью 49 тыс. кв. м и полезной 32 тыс. кв. м, запуск которого в эксплуатацию ожидался в конце лета текущего года. В октябре введена следующая очередь реконструкции ТРЦ Expobel площадью 34 тыс. кв. м. Ожидавшееся в текущем году открытие ТРЦ «Галерея Сеница» переносится на середину 2023 года.

Ввод новых площадей до конца 2022 года, по прогнозу, должен добавить к стоку еще 66 тыс. кв. м, и с учетом введенного ТРК Green Time к концу 2022 года составит 79 тыс. кв. м, выведя общий показатель стока современной торговой недвижимости в г. Минске на уровень 1 495,7 тыс. кв. м.

Динамика и прогноз стока современных торговых площадей в г. Минске, кв. м.

Реализация ряда крупных проектов коммерческой недвижимости в городе Минске в 2023-2024 годах должна увеличить сток на 214,4 тыс. кв. м до 1 710 тыс. кв. м. В первую очередь, основной вклад ожидается от ТРЦ «Авиа Молл» общей площадью 136 тыс. кв. м и торговой 90 тыс. кв. м и ТРЦ «Галерея Сеница» торговой площадью 27 тыс. кв. м.

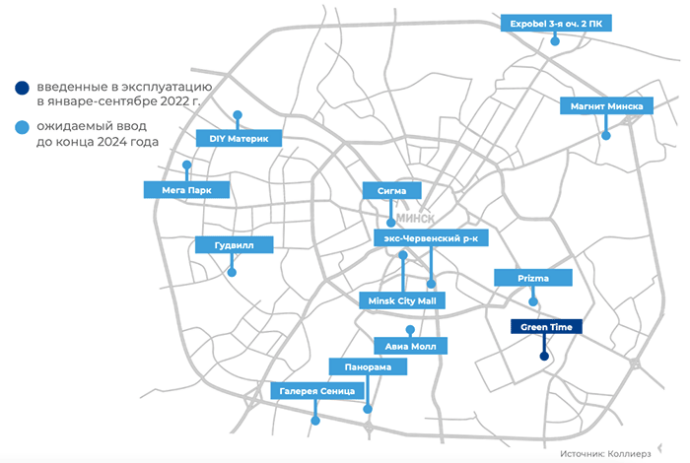

Расположение новых торговых центров в Минске

В 2023 году ожидается ввод торгового центра в составе МФК «Prizma» на Партизанском проспекте, 77А компании «Сигмаполюс». МФК находится в высокой степени готовности, общая площадь комплекса составляет 47,5 тыс. кв. м и 35,5 тыс. кв. м арендопригодной площади. Торговая часть включает 4 уровня, 28,6 тыс. кв. м общей площади и 21,1 тыс. кв. м полезной. Кроме этого, в МФК 10 офисных этажей площадью 18,9 тыс. кв. м .

После приостановки возведения весной текущего года, связанной со сменой генподрядчика, возобновлено строительство ТЦ полезной площадью 35 тыс. кв. м в составе МФК на пересечении улиц Маяковского-Аранская (экс-Червенский рынок), ввод которого ожидается к концу 2023 года.

Реанимирован проект компании «Трайпл» в микрорайоне Великий лес в Уручье, по новой концепции площадь объекта уменьшена в два раза до 15 тыс. кв. м, на первом этаже планируется крупноформатный продовольственный ритейл и галерея, на втором этаже – торговые площади широкого профиля. Высока вероятность, что ТРЦ «Мега Парк» на ул. Казимировской, 12 будет введен в эксплуатацию в течение 2023 года.

В текущем году окончательно решена судьба ТРЦ «Гулливер» на пр. Притыцкого – он подлежит сносу для последующего жилищного строительства. Существует вероятность превращения ТЦ «Магнит Минска» на пр. Независимости (около «Дана Молл»), по аналогу ТЦ «Столица» на площади Независимости, в торговый центр беларуских компаний и брендов, хотя этот вопрос еще окончательно не решен. В неопределенном состоянии находится участь торгового центра в составе МФК на ул. Маяковского, 31 (экс-«Novotel»).

Спрос и вакантность

За январь-сентябрь 2022 года спрос арендаторов на новые торговые площади в г. Минске был более «осторожным», нежели в предыдущие периоды, и был скорее связан с уменьшением размера необходимой торговой площади.

Большинство вводимых крупноформатных объектов, как правило, на стадии возведения, за 1,5-2 года до открытия, обладают договорными отношениями с основными арендаторами, поэтому их ввод не может значительно повлиять на рост вакантности в Минске в перспективе.

Из крупных ротационных изменений за прошедший период 2022 года можно отметить закрытие Euroopt Prime в ТРЦ Galleria Minsk и открытие на его месте супермаркета сети «Гиппо» (4,8 тыс. кв. м), а также открытие супермаркета «Гиппо» (4,3 тыс. кв. м) вместо «Евроопта» в универсаме «Нарочь», а также ожидающееся открытие «Гиппо» в универсаме «Брест» вместо супермаркета «Санта». «Соседи» со всеми долгами выкупили легендарный ТД «Полесье» в Серебрянке, где летом объект заработал в новом формате и под новым брендом.

Незначительный рост вакантности на рынке за прошедший период 2022 года произошел, в основном, за счет ввода нового объекта. Во многом сохранявшийся паритет незначительной вакантности обусловлен отсутствием ввода новых объектов на протяжении полутора лет и существовавшим незначительным предложением площадей в объектах современного формата.

Продолжает сокращаться вакантность в ТРЦ Palazzo, в текущем году там открыли магазины «КРАВТ», «Детмир», Skechers, Codi, Lichi, Shoes Concept и другие ритейлеры fashion-сегмента. В ТРЦ Dana Mall на 764 кв. м открылось новое шопинг-пространство WE ARE, в котором представлено 22 fashion-бренда беларусских дизайнеров.

На рынке не было случаев массового отказа от торговых площадей, однако и новые открытия происходили редко. За прошедший период закрылись объекты H&M и JYSK, некоторые западные бренды из сегмента общественного питания (Hesburger и Papa John`s) прекратили работу. Однако, в скором времени место JYSK во многих локациях открылись магазины «АМИ мебель», а локальные фастфуд-операторы претендуют на профильные площади.

В г. Минске, как и ранее, основные сложности с наполнением арендаторами и высокие показатели вакантности, имеют торговые объекты устаревшей концепции, с невыраженной или со слабой позицией на рынке, что позволяет уровню вакантности оставаться на уровне предыдущих периодов. Таким образом, в целом по рынку г. Минска вакантность в прошедший период 2022 года сохранилась на прежнем уровне, характерном для 2021 года, в пределах 7,3-7,6% от стока.

Ставки арендной платы

В прошедший период 2022 года на рынке торговой недвижимости, не было такого резкого снижения ставок, как в офисном сегменте. В течение 2022 г. на протяжении нескольких месяцев наблюдалось снижение ставок в валютном эквиваленте по объектам, где арендаторы в большинстве своем уплачивали процент от товарооборота. К концу периода эта разница нивелировалась и процент от выручки оставался популярным инструментом арендных отношений.

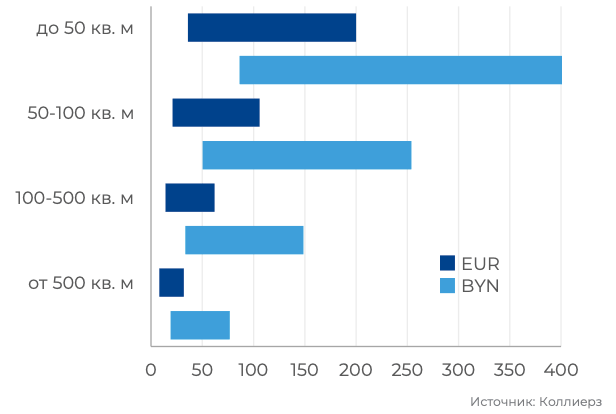

Градация ставок аренды в торговых центрах Минска, за 1 кв. м /мес.

К началу действия 23 сентября 2022 года Закона No 197-З «Об изменении законов по вопросам рынка ценных бумаг» от 18 июля 2022 г., которым временно, до 1 января 2024 г., приостанавливается возможность номинирования ставок аренды в иностранной валюте, участники рынка с обоих сторон выработали комфортные для них условия взаимодействия, пока с позиции «win-win» и для арендатора, и для арендодателя.

Как такового массово используемого инструмента определения и индексации ставок аренды участники рынка не выработали. Некоторые арендаторы заранее осуществили предварительную оплату занимаемых площадей до декабря 2023 г., а среди наиболее распространенных инструментов являются:

1) привязка к индексу потребительских цен (ИПЦ);

2) ежемесячное документарное согласование ставок, в основном, для объектов, использующих для расчета долю от товарооборота;

3) «партнерское соглашение» сторон о периодическом пересмотре рублевых арендных ставок, исходя из складывающейся ситуации на рынке.

Можно констатировать, что в настоящее время ставки аренды в валютном коэффициенте находятся на прежнем уровне и значительных потрясений на рынке не произошло.

Сделки с торговой недвижимостью

В прошедший период 2022 года в г. Минске было зарегистрировано шесть сделок купли/продажи с крупными (площадью от 500 кв. м) и не относящимися к street retail, торговыми объектами, как зданиями, так и изолированными помещениями, общей площадью 15 тыс. кв. м на сумму 13 млн. долл. США с НДС.

Количество совершенных сделок соответствует уровню аналогичного периода прошлого года, при этом цена 1 кв. м незначительно выросла за счет низкого качества объектов сделок в предыдущий период.

Одна из крупнейших сделок – приобретение компанией «Виталюр» первого этажа многоуровневого паркинга в составе МФК «Парк Челюскинцев» на ул. Макаенка, 11 для функционирования супермаркета торговой площадью 1 170 кв. м.

Тенденции и прогнозы

За прошедший период 2022 года рынок крупноформатной торговой недвижимости испытывал тенденции, оказывающие на него негативное влияние. Согласно данным Белстата, за январь-сентябрь 2022 г. розничный товарооборот Беларуси снизился на 2,5% к аналогичному периоду прошлого года, снижаясь уже четыре месяца подряд, увеличив отрицательный результат на 0,5 п.п. только за сентябрь

Рынок торговой недвижимости г. Минска подвергался ротационным процессам, в текущем году усугубился вопрос с возможностью выступления якорным арендатором международных брендов в связи с текущей ситуацией: ряд западных брендов покинули рынок и в настоящих условиях не рассматривают Беларусь для развития. Для торговых центров остаются, естественно, отечественные и российские бренды, турецкие и бренды из Юго-Восточной Азии, но для их эффективной интеграции зачастую требуется корректировка планировочных решений и концепции.

В целом, на рынке возросло внимание к представленности в ритейле отечественных производителей. Так, ТЦ «Столица» начал активно наполняться торговыми объектами беларуских компаний и брендов. В настоящее время беларуские производители активно общаются с собственниками крупных торговых объектов на предмет размещения и коммерческих условий. Вероятно, тренд на белорусские бренды сохранится в обозримой перспективе.

В последние время выросло количество посетителей, в том числе новых покупателей из России. По некоторым оценкам, посещаемость ТЦ г. Минска в конце периода вышла на доковидный уровень, но насколько выросла выручка пока сказать сложно.

На рынке крупноформатной торговой недвижимости не наблюдался рост вакантности, существовала стабильность спроса на качественные объекты современной концепции и форматов, в том числе вызванная снижением темпа ввода новых объектов за последние 1,5-2 года и, в связи с этим, отсутствием нового предложения на рынке.

Арендаторы торговой недвижимости в ситуации слабой прогнозируемости развития рынка осторожно относятся к размеру торговой площади – арендуемая в новой локации площадь зачастую уступает по размеру ранее арендуемой. К этому надо добавить продолжающийся рост е-commerce после небольшой паузы весной текущего года и значительный рост популярности формата жесткого дискаунтера не только в регионах.

Для рынка актуален вопрос реконцепции объектов, к которой, например, ТРЦ «Галилео» приступил. Другие торговые центры стараются усилить свою позицию, в том числе за счет развития развлекательной составляющей: в DiaMond City открылся ледовый каток, в Palazzo – кинопространство Mooon и планируется открытие фудмолла в Galileo.

К новым правилам формирования арендных ставок, начавшим действовать в конце сентября, настороженно отнеслись обе стороны – девелоперы и арендаторы, но в конечном итоге нашлись решения, которые пока используются, пусть и не устраивают стороны на 100%.

За оставшийся период 2022 года ожидается рост предложения качественной недвижимости торгового назначения за счет ввода новых объектов. Ожидающийся в 2023-2024 годах ввод новых качественных объектов крупноформатной торговой недвижимости прогнозируется значительным.

Рост предложения качественных площадей на рынке не приведет к очевидному процессу ротации арендаторов и росту вакантности в ведущих торговых центрах. Скорее всего этот процесс будет взаимосвязан с понижением арендных ставок до уровня, позволяющего девелоперу обслуживать банковские кредиты, а арендатору функционировать в условиях снижения покупательской способности.

Ротация в наиболее значимых объектах категории «прайм» будет происходить в единичных случаях, как и в прошедший период. Вакантность по-прежнему будут формировать только объекты со слабой или невнятной позицией на рынке.

Санкционное влияние и ситуация в экономике снижают величину реальных располагаемых денежных доходов населения, что негативно влияет и на качество потребления: низкие доходы и существенный рост цен увеличат долю расходов на продовольствие. Конкурентное влияние со стороны е- commerce в ближайшее время только усилится, но рост данного сегмента будет менее высоким, чем в последние два года.

BelRetail.by – это специализированный интернет-ресурс о розничной торговле и e-commerce в Республике Беларусь: актуальная информация о событиях отрасли, статьи, мнения; каталог ритейлеров, вакансии, профильное обучение, акции и бонусные предложения.

BelRetail.by – это специализированный интернет-ресурс о розничной торговле и e-commerce в Республике Беларусь: актуальная информация о событиях отрасли, статьи, мнения; каталог ритейлеров, вакансии, профильное обучение, акции и бонусные предложения.