Вдохнули – и выдохнули! Именно так можно охарактеризовать ситуацию в сегменте торговой недвижимости и самого ритейла в I полугодии. К концу периода большинство объектов справилось пусть и с не слишком крупной, но образовавшейся вакантностью в результате немногочисленных уходов некоторых международных брендов. За эти месяцы нашлась альтернатива. Так характеризует ситуацию на рынке партнер, исполнительный директор NAI Belarus Андрей Алешкин.

Начиная с апреля рынок в целом почувствовал некоторый оптимизм: динамика розничного товарооборота, длительный период остававшаяся в минусе, начала плюсовать. С высокой вероятностью этот потребительский оптимизм станет индикатором оптимизма и на рынке девелопмента, поскольку вырастет активность арендаторов, а вслед за этим и собственников объектов и инвесторов в торговую недвижимость.

Подробно обо всем этом в «Кратком обзоре рынка ритейла и торговой недвижимости. Итоги I полугодия 2023 года».

Общие выводы

Восстановление положительной динамики РТО

Если еще в I квартале динамика РТО в г. Минске показала снижение на -5%, (в Республике Беларусь —3,5%), то уже по результатам 5 месяцев динамика сменила вектор и РТО Минска вырос на +4,0%, а по стране в целом — на +2,9%.

Финиш наиболее громкого прошлогоднего M&A в отрасли

Уже по состоянию на начало июня в торговом реестре исчезли из перечня магазины сети «Виталюр». О переходе данной сети в управление группы «Санта Ритейл» было заявлено еще в конце 2022 года.

Окончательное решение по МФК «Магнит Минска»

В торговом стилобате, наличие которого было предусмотрено первоначальным проектом, сохранится торговый центр. Но уже со специализацией на торговле белорусскими товарами, а вот два корпуса-крыла будут переоборудованы под арендное жилье. Здание потеряет первоначальное сплошное витражное остекление.

Предварительное решение по ТРЦ Mega Park

В 2022 году иностранный инвестор вышел из проекта, и объект, по сути, превратился в долгострой. Мингорисполком в рамках сокращения числа недостроенных объектов в городе принял решение самостоятельном завершении СМР. В текущий момент ведутся судебные и административные мероприятия, чтобы соблюсти процедуру передачи объекта. Процесс продлится до конца года, и работы по завершению строительства начнутся ориентировочно в начале 2024 года.

Перспектива продажи ТРЦ

Появилась информация о продаже ТРЦ «Арена Сити». Заявленная стоимость за объект целиком составляет около $74 млн.

Импортозамещение

Открылся первый торговый объект сети «Да Дому» в ТРЦ Dana Mall. Еще в 2022 году ее появление в «Беллегпроме» анонсировали как альтернативу таким проектам, как Zara Home и Jysk. В ТЦ «Столица» начались подготовительные работы по открытию второго магазина сети.

Ставка рефинансирования

На протяжении полугодия ставка рефинансирования снижалась 6 раз. Так, если на 1 января она была 12%, то по итогам последнего снижения 28 июня — 9,5%. В контексте ритейла — это важный момент для удешевления и доступности потребительских кредитов, что активизирует розницу.

Предложение

В течение I полугодия 2023 года не происходило открытий новых объектов торговой недвижимости. Сохранялась вероятность, что до конца рассматриваемого периода состоится официальное открытие ТЦ «Сеница» или, по крайней мере, его приурочат к дате 3 июля. Во всяком случае, рекламно-информационная активность по объекту к этому подводила. Однако более вероятно, что реально объект откроют или к концу лета, или в преддверии Дня города, в начале сентября.

Тем не менее, поскольку на весну-лето приходится «большой строительный сезон», активизировался процесс строительства будущих объектов общегородского уровня. За несколько месяцев даже снаружи заметны произошедшие изменения в таких объектах, как МФК «Магнит Минска», ТРЦ на месте Червенского рынка, МФК «Призма», ТРЦ «Авиа Молл».

В ТРЦ «Авиа Молл» на конец июня фактически завершены монолитные работы, ведется монтаж панелей фасада, монтаж оборудования и инженерных коммуникаций, отделка паркинга. Есть предположение, что паркинг начнет оказывать услуги еще до начала функционирования торгового центра. Аналогичная ситуация была и в ТРЦ «Палаццо»: паркинг ввели на несколько лет раньше, чем здание ТРЦ, и он оказывал услуги по хранению автотранспорта.

Комплекс ТРЦ «Авиа Молл» по состоянию на июнь

Заметно продвинулись СМР по ТРЦ на месте Червенского рынка. Если еще буквально два месяца назад велись работы по возведению стен, то к концу полугодия уже проводится их теплоизоляция. По периметру стройплощадки убрали ограждение и проводят работы по благоустройству территории.

Комплекс ТРЦ на месте Червенского рынка по состоянию на июнь

В настоящее время проводится формальная процедура передачи ТРЦ Mega Park в управление городу. Процент готовности у ТРЦ очень высокий (включая инженерные коммуникации), поэтому если там за период бесхозного состояния не нарушены основные элементы жизнеобеспечения вандалами, «охотниками за металлами» и др., запуск объекта после смены собственника может состояться довольно быстро. Станет вопрос с наполнением. Первоначально объект ориентировался на размещение международных брендов. Мингорисполком теоретически может развивать объект концептуально похожим на ТЦ «Столица». С другой стороны, в локации брендовую торговлю неплохо закрывает «Грин Сити», а наличие крупного центра белорусской продукции для Каменной Горки может быть и не худшим вариантом. Однако не стоит исключать, что у объекта еще может быть и новый частный инвестор со своим видением развития ТРЦ и наполнения его площадей.

Таким образом, объем предложения современной торговой недвижимости на конец рассматриваемого периода остался прежним, но перспектива новых открытий многообещающая.

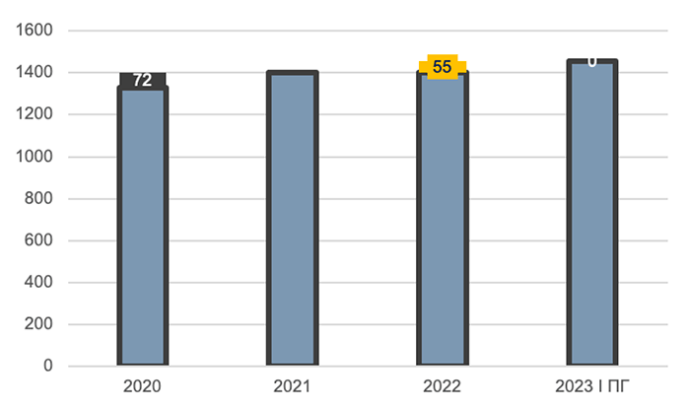

Предложение на рынке торговой недвижимости, тыс. кв. м.

Спрос

Спрос на торговые площади в текущей период был умеренным. В объектах, где уже сложился традиционно низкий уровень вакантности площадей, происходили только ротационные открытия, как, например, открытие «пионерского» магазина «Да Дому» в ТРЦ «Дана Молл».

Был спрос на площади в тех ТЦ, где сохранялось более высокое предложение помещений в аренду. Так, новые открытия магазинов (салонов) в течение I полугодия состоялось в ТРЦ DIAMOND CITY и PALAZZO. В последнем, в том числе, состоялось открытие магазина бытовой техники и электроники «Электросила». В апреле состоялось «второе пришествие» магазина Mark Formelle в ТЦ «Момо». Он стал самым крупным объектом сети в столице и открылся в обновленном формате концепт-стора. Почему «второе пришествие» — именно в ТЦ «Момо» состоялось открытие юбилейного 100-го магазина Mark Formelle в апреле далекого 2016 года.

Некоторые изменения в структуре и качестве наполнения площадей в этот период были характерны и для ТЦ «Столица». Было время, когда вакантность в объекте достигала критического уровня, были существенно снижены ставки и помещения заполнялись по принципу «чтобы не пустовало». Теперь, когда ТЦ значительно ожил, похоже ведется «ревизия» наполнения и происходит ротация арендаторов.

Существовал спрос на площади и в «нестоковых» объектах. Так, в небольшом ТЦ «Счастье», который до открытия ТРЦ «Дана Молл» имел определенную популярность на востоке Минска, открылся супермаркет сети «Санта». А на площадях универсама «Европейский», некогда популярного у всех жителей Минска, открылся флагманский магазин-дискаунтер «Грошык МЕГА».

Вакантность

Вакантность в торговых объектах на конец I полугодия сохранилась на сопоставимом уровне по сравнению с концом 2022 года или с первыми месяцями 2023. Как отмечалось, спрос на аренду площадей был, в ряде объектов состоялись новые открытия, что стимулировало поглощение площадей, однако в отдельных ТЦ были и закрытия торговых точек. Например, произошел довольно быстрый «круговорот» площадей в ТЦ «Гиппо» на Горецкого, где только в октябре прошлого года на площадях ушедшего JYSK открылся магазин «Ами Мебель», а в мае текущего года он уже закрылся.

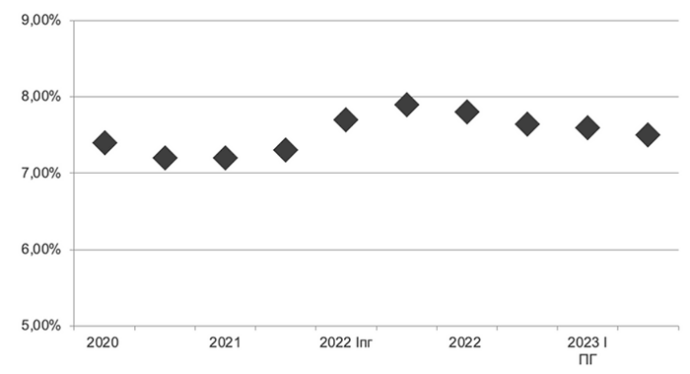

Доля вакантных помещений в сегменте торговой недвижимости

Новые арендные площади за счет крупных объектов на рынок не вводились, что снизило потенциальный риск роста среднерыночного уровня вакантности. Объекты-новостройки, не сформировавшие устойчивого покупательского потока, сейчас находятся в зоне риска по вакантности. Так, введенные в прошлом году ТЦ Green Time и Minsk City Mall все еще имеют очень высокую долю незаполненных площадей.

Коммерческие условия

В I полугодии, после нескольких месяцев «притирок», рынок аренды в полной мере адаптировался к условиям работы с рублевыми ставками аренды. Участники рынка аренды торговых площадей с самого начала действия этих требований довольно спокойно воспринимали переход на договоры в рублях, поскольку в сегменте сложилась весомая доля договоров, привязанных к проценту от оборота. А выручка и в период доминирования на рынке «еврономинала» была рублевой.

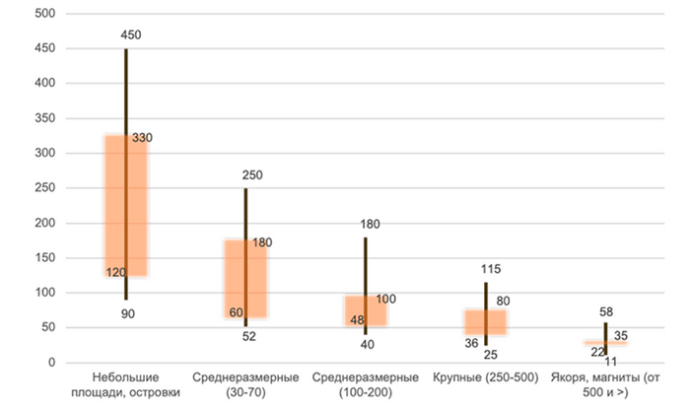

Диапазоны ставок аренды на различные типоразмеры торговых помещений, рублей за 1 кв.м. в месяц (минимальные, максимальные и наиболее характерные диапазоны, без НДС и экплуатационых расходов )

Ставки по договорам с фиксированным размером были подвержены изменениям несколько больше, поскольку в I полугодии 2023 года такой курсовой стабильности рубля, как в 2022 году, не наблюдалось. Однако поскольку очевидные предпосылки для роста ставок для новых арендаторов на рынке не создались, а условия по действующим договорам аренды пересматривались не так часто, размеры ставок за полгода не сильно изменились даже в рублях. Как исключение, можно отметить отдельные случаи ставок для «островков», перевалившие за 700 рублей и более. В принципе, ставками в 170-180 евро за 1 кв. м. для «островков» сложно было кого-то удивить и раньше, в эпоху еврономинала, но тут и эти границы пройдены.

Тенденции и пронозы

Спрос в наступающем полугодии останется умеренным, однако факты закрытия имеющихся вакансий на рынке продолжатся.

Растущая доступность потребительских кредитов будет стимулировать рост выручки, особенно по сегментам дорогостоящих товаров. Это, в свою очередь, будет стимулировать открытие стационарных магазинов игроков данного сегмента рынка.

В I полугодии Национальный банк 6 раз снижал ставку рефинансирования. Есть вероятность дальнейшего снижения ставки и, как следствие, снижение стоимости потребительских кредитов и увеличения активности населения по их привлечению.

Вакантность будет сокращаться по причине преобладания спроса над потенциальными закрытиями объектов.

Ввод новых площадей в ближайшие месяцы будет умеренным, ожидается официальное открытие ТЦ «Сеница».

Среднерыночные ставки в рублях вырастут, ожидается коррекция в 7-8%, по успешным объектам — до 10%.

Справочно

NAI Belarus является белорусским представительством сети консалтинговых компаний NAI Global, входящей в топ-5 мировых брендов на рынке недвижимости, одного из крупнейших мировых брокеров, который представлен в 47 странах, в 375+ офисах с 6000+ работников. Офисы NAI Global являются лидерами на своих локальных рынках и работают в тесном сотрудничестве, чтобы предоставить клиентам исключительные решения их потребностей в коммерческой недвижимости. В Беларуси региональное подразделение NAI Global представлено с 2020 г. Помимо брокериджа, NAI Belarus активно оказывает услуги по оценке, консалтингу, комплексному управлению недвижимостью и строительными проектами. Под управлением NAI Belarus находится более 100 000 кв.м. коммерческой недвижимости.

BelRetail.by – это специализированный интернет-ресурс о розничной торговле и e-commerce в Республике Беларусь: актуальная информация о событиях отрасли, статьи, мнения; каталог ритейлеров, вакансии, профильное обучение, акции и бонусные предложения.

BelRetail.by – это специализированный интернет-ресурс о розничной торговле и e-commerce в Республике Беларусь: актуальная информация о событиях отрасли, статьи, мнения; каталог ритейлеров, вакансии, профильное обучение, акции и бонусные предложения.