На прошедшем в конце сентября форуме Belarus Retail & Real Estate Forum 2024 аналитик компании «Коллиерз Интернешнл Консалтинг» Дмитрий Соловых представил актуальный анализ ситуации на рынке торговой недвижимости Минска.

Среди факторов, которые прямо или косвенно влияют и формируют спрос на торговую недвижимость, выделяются следующие:

- 33% розничного товарооборота и 48% товарооборота общественного питания Беларуси приходится на Минск.

- По данным МАРТ в 1 полугодии 2024 года в Беларуси количество магазинов увеличилось более, чем на 1000, а сфере общественного питания количество объектов выросло более, чем на 600.

- За 8 мес. текущего года РТО вырос на 12%, а в Минске на 22%.

- Рост реальных располагаемых доходов населения составляет 109,6% в сопоставимых ценах к аналогичному уровню 2023 года.

В сегменте крупноформатной торговой недвижимости было запущено два крупных ТРЦ, «Червенский» и Prizma.

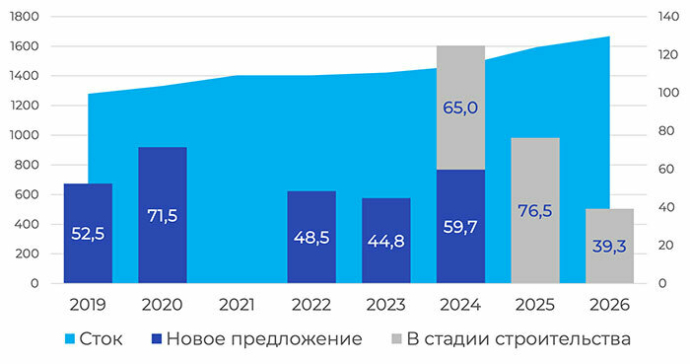

Динамика и прогноз предложения площадей (GLA) в крупноформатных торговых объектах Минска, тыс. кв. м.

До конца года ожидается ввод ТРЦ Avia Mall. В ближашие годы должны ввестись ТРЦ «Мега Парк» и «4 сезона» в западной части Минска. В этой же локации расширяется Green City. В целом в ближайшие годы ожидается ввод 181 тыс. кв. м торговой недвижимости в новых и реконструируемых объектах, что увеличит совокупную площадь на 12% и составит 1 707 тыс. кв. м.

Тенденции:

- Проекты ТРЦ Minsk City Mall, «Сеница» за 1-1,5 года не смогли выйти на низкую вакантность, что влечет дальнейшую осторожность на рынке крупноформатной торговой недвижимости;

- Новые крупные проекты пока не анонсируются, но реализуемые – активируются;

- Последующее развитие торговой недвижимости переходит в разряд обеспечения социальной инфраструктурой новых районов жилой застройки со строительством ТЦ формата «микрорайонный» и более мелких объектов.

- Вакантность находится на уровне 7-8%, кратковременно повышаясь в периоды масштабного вывода на рынок новых объектов (2013-2016 г.г.) и в 2022-2023 г.г., когда новые открытия выпали на период потрясений и исхода международных брендов;

- Рынок спокойно поглощает около 60 тыс. кв. м нового предложения ежегодно;

- Новые объекты длительное время будут конкурировать только за присутствующих на рынке якорных ритейлеров;

- Нет предпосылок для изменения ставок аренды;

- Вновь вводимые торговые центры с качественной концепцией и в хорошей локации будут демонстрировать быструю заполняемость и низкую вакантность при относительно высоких ставках;

- Ввод менее удачных проектов будет схож с открытиями Minsk City Mall, Centropol и «Сеница»;

- Открытие ТРЦ только с продовольственным оператором является сложившейся практикой.

Характеристики рынка

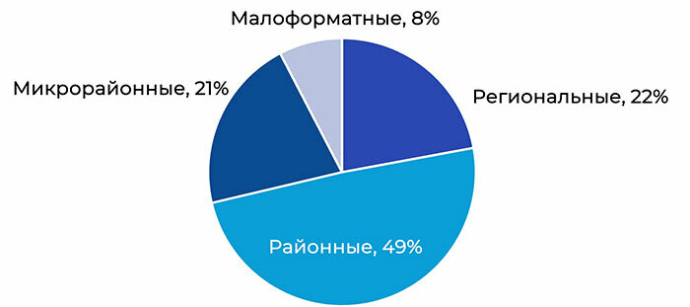

22% площадей наиболее крупных торговых центров Минска относятся к региональным форматам, имеют схожие размеры, пересекающиеся зоны охвата и при этом довольно похожий пул fashion-ритейлеров.

Их эффективное функционирование возможно только в случае уникальных концепций и/или отличного от других ТРЦ позиционирования.

Проблема 1: Безальтернативность выбора

78% торговых центров Минска относятся к районным и более малым форматам, в то время как для развитых рынков обязательно присутствие крупных торговых объектов суперрегионального формата.

В Минске и Беларуси отсутствуют суперрегиональные торговые центры. В текущей ситуации Минск может поглотить не менее 2 суперрегиональных ТРЦ.

В настоящее время наиболее распространенными торговыми центрами являются районные торговые центры (49%) с универсальным ассортиментом товаров (86%), созданные (обновленные) не ранее 2013 года (57%). В таких объектах пул арендаторов является схожим: продовольственный оператор в качестве основного якоря, торговая галерея с товарами повседневного спроса, несколько точек общественного питания и небольшая зона развлечений. В результате, большая часть торговых центров крайне похожи между собой, а новым объектам (например, Minsk City Mall, GreenTime, «Сеница») все сложнее привлекать арендаторов.

Проблема 2: Устаревание торговых центров

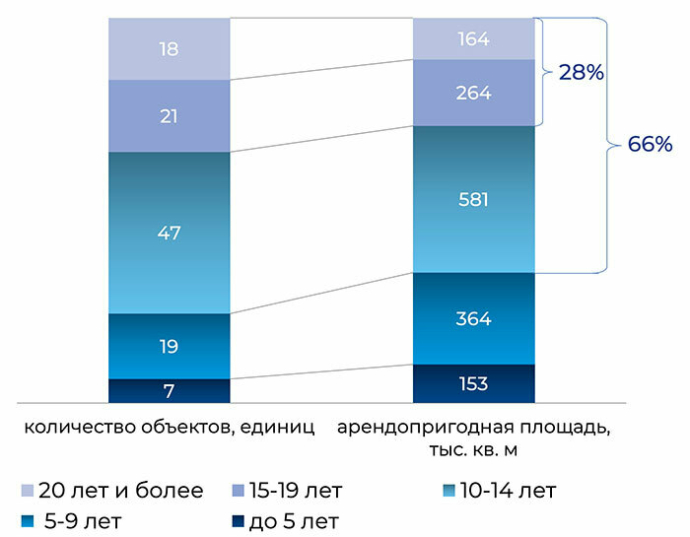

Более 1 млн. кв. м площадей (66%) Минска старше 10 лет.

Площади устаревших торговых центров 1 поколения в Минске 28%. Это более 400 тыс. кв. м. В них самая высокая доля незаполненных площадей, низкий покупательский трафик, выбор товаров и брендов. Комплексы не соответствуют конкурентному окружению, потенциалу локации, актуальным подходам в строительстве, в том числе в организации парковок, вертикальных связей между этажами и их высотой. Они постепенно пустеют, и по таким ТЦ могут быть приняты самые кардинальные решения.

На фоне этих проблем эти объекты не активны в изменении ситуации.

Структура торговых площадей по возрасту

К наиболее престижным в плане торговой инфраструктуры районам города относятся квартал рынка «Комаровский» (исторически торговый центр города Минска), проспекты Независимости и Победителей, улица Немига. В последнее время бурно происходит развитие района вдоль улиц Сурганова и Богдановича.

Пример ТЦ «Европа»: «Корона»-«Грошик»-«Мега макс» – «Светофор».

Некоторым собственникам достаточно, когда на первом этаже работает супермаркет и несколько магазинчиков в прикассовой зоне. Несмотря на то, что второй этаж пустует, малочисленные арендаторы все равно приносят доход. Особенно, если кредит за строительство выплачен.

Проблема 3: Отсутствие реконцепции

В среднем каждые 7 лет торговый центр должен менять концепцию, чтобы соответствовать современным потребностям посетителей, трендам и оставаться привлекательным для аудитории.

Проблема 4: Быть переменчивым

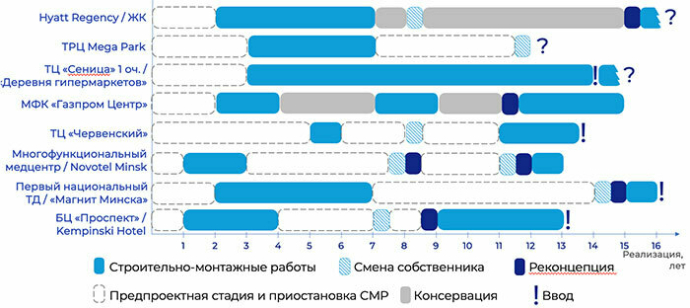

Наличие финансирования и/или затягивание срока реализации проекта увеличивают необходимость внесения в него реноваций. На диаграмме представлены Минские проекты-долгострои. Некоторые из них в процессе реализации вносилась реконцепция и реновации, в некоторые – нет.

Например один ТЦ, которому в 2019 г. были предложены 5 вариантов реноваций, все-таки вышел на рынок в первозданном варианте, и имеет сейчас ряд проблем.

Провести реновацию объекта несложно и сделать это можно всегда. Реконцепция – малобюджетное мероприятие, но способное дать быстрый и максимальные эффект, если ее правильно спланировать и осуществить.

Например, провести реконструкцию здания, придав ему современный дизайн. Улучшить инфраструктуру внутри ТРЦ или окружающую торговый центр, создать места общего пользования и досуга. (Вечерние кинопоказы для детей в «Титане»). Пожертвовать частью парковочных мест, если возможно, организовав общественное пространство, детскую зону и т.д. и т.п. С учетом затрат на возведение и обслуживание ТРЦ многие годы данные затраты не так уж и велики, особенно в сравнении с уже упущенной и далее упускаемой выгодой/прибылью.

Торговая недвижимость претерпевает быстрые изменения, требующие от девелоперов гибкости и инноваций. Проведение частичной реконструкции и реконцепции, как в Expobel, Galileo, «Титан», или расширение, как в Green City, отражает эти тренды. В ближайшем будущем ожидается дальнейшее усиление конкуренции, что потребует от девелоперов повышения ценности своих объектов через ремонт, ребрендинг, реконцепцию или полноценный редевелопмент. Каждый шестой торговый центр Минска находится на этапе спада и не может конкурировать с современными объектами. Более 60% функционирующих торговых центров столкнулись или в ближайшие годы столкнутся с необходимостью существенного обновления.

Тенденции и прогноз рынка крупноформатной торговой недвижимости

- Рост доходов населения положительно влияет на увеличение потребительских расходов на приобретение товаров, продуктов и развлечения, а также является одним из определяющих векторов роста траффика и перспективы успешного функционирования ТРЦ.

- Вакантность снизилась до естественного уровня и только в староформатных ТЦ и недавно введенных ТРЦ она на высоком уровне.

- Ставки аренды будут оставаться на текущем уровне, и только в некоторых новых и староформатных объектах их уровень будет ниже.

- Локация имеет значение. Еще один ТРЦ в поле не способен привлечь арендаторов и трафик, равно как и в перегруженной локации.

- Отсутствие проектов ТРЦ суперрегионального формата сдерживает развитие рынка и non-food ритейла, но расширение Green City и Expobel может нивелировать эту проблему.

- Устаревание ТРЦ и высокая доля ТЦ I поколения в хороших локациях требует от девелоперов скорейших мер по их реновации.

- Предстоящую реконцепцию необходимо планировать уже на этапе ввода ТРЦ и изначально закладывать в проект объекта будущую возможность реноваций.

BelRetail.by – это специализированный интернет-ресурс о розничной торговле и e-commerce в Республике Беларусь: актуальная информация о событиях отрасли, статьи, мнения; каталог ритейлеров, вакансии, профильное обучение, акции и бонусные предложения.

BelRetail.by – это специализированный интернет-ресурс о розничной торговле и e-commerce в Республике Беларусь: актуальная информация о событиях отрасли, статьи, мнения; каталог ритейлеров, вакансии, профильное обучение, акции и бонусные предложения.