Эксперты беларусского представительства NAI Belarus, которое является частью сети консалтинговых компаний NAI Global, входящей в топ-5 мировых брендов на рынке недвижимости, проанализировали ситуацию на рынке складской недвижимости Беларуси.

Общий обзор

- Сегмент складов оставался наиболее стабильным из секторов коммерческой недвижимости. Негативное влияние событий I квартала 2022 года сказалось и на секторе складской логистики, но в меньшей степени, чем в других сегментах;

- Процесс «гибридизации» сектора продолжается, что вызвано существовавшим и сохраняющимся высоким спросом на склады со стороны компаний e-commerce. Благодаря им «гибридный склад» фактически объединил в себе функции классического склада,, распределительного и логистического центра, склада-магазина.

- Негативное влияние санкций на отрасли-драйверы (основные потребители площадей и услуг складской логистики): за январь-июнь 2022 г. грузооборот составил лишь 80,5% к прошлогоднему периоду; во внешней торговле товарами экспорт сократился на -4,4%, импорт на -8,5% (также за 5 мес. 2022 г.).

Читать также: Рынок торговой недвижимости Беларуси: итоги полугодия

Предложение

В I полугодии 2022 года рынок современной складской логистики Минска и пригородов продолжил свое развитие, реализация новых проектов не была поставлена на паузу. В конце марта был введен в эксплуатацию СЛК «Хатежино» общей площадью 38 тыс. кв.м. Объект расположен на территории оптово-розничного рынка «Новый Лебяжий» в д. Таборы.

В районе деревни Ярково был построен еще один новый крупный объект: ТЛЦ «БелВиллесден-Ярково». Это логистический (распределительный) центр, направленный на обслуживание товаропотоков крупной национальной розничной сети «Гиппо». На базе ТЛЦ создана «Фабрика кухня», назначение которой - централизованное снабжение розничных объектов сети «Гиппо» унифицированной готовой продукцией собственного производства и полуфабрикатами. Данный объект — это классический пример built-to-suit, поскольку проект реализовывала профессиональная девелоперская компания ООО «Индастриал девелопмент» под нужды крупного национального ритейлера. Площадь объекта 36 тыс. кв.м.

Компания «Белпромстрой» в текущий период завершила свой масштабный проект: транспортно-логистический комплекс «Королев Стан». Летом была введена в эксплуатацию 2-ая очередь последнего, 4-го корпуса. Его площадь в итоге составила 33,9 тыс. кв. м, а площадь всех объектов ТЛЦ «Королев Стан» в итоге составила 62,4 тыс. кв. м.

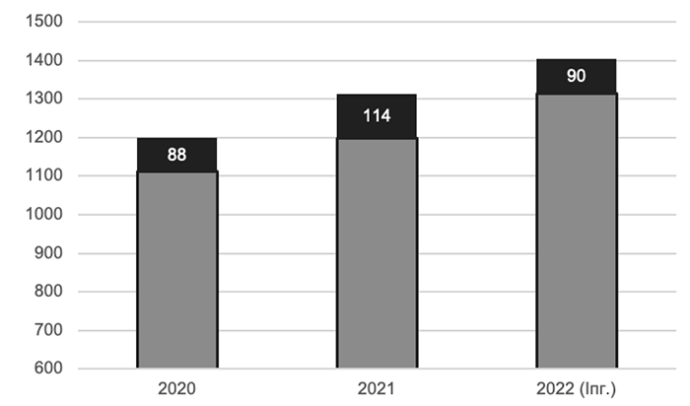

Продолжается реализация и новых проектов. Так, в завершающей стадии находится складской комплекс на ул. Корженевского, 18. Объект небольшой, его площадь 13 тыс. кв. м, однако специфика в том, что расположен в городской черте Минска, что сейчас встречается нечасто: нет свободных участков под большие индустриальные объекты, и стоимость земли внутри городского кольца стимулирует реализацию проектов из других, более дорогих, сегментов.Предложение на рынке торговой недвижимости, тыс. кв. м.

Также значительные изменения произошли в еще одном масштабном логистическом проекте – ЛЦ «Прилесье». Проект реализовывался медленно, с большой задержкой, но в течение нескольких месяцев значительно продвинулись работы по двум корпусам комплекса, каждый будет площадью свыше 23 тыс. кв.м.

Упомянутая компания «Белпромстрой» завершает строительство производственно-складского комплекс в районе деревни Цнянка. Его площадь около 16 тыс. кв.м.

Всего по состоянию на I полугодие в Минске и пригородах построено свыше 1400 тыс. кв.м. современных складов.

Динамика предложения площадей в современных складах (логистических комплексах), тыс. кв.м.

Источник: NAI Belarus

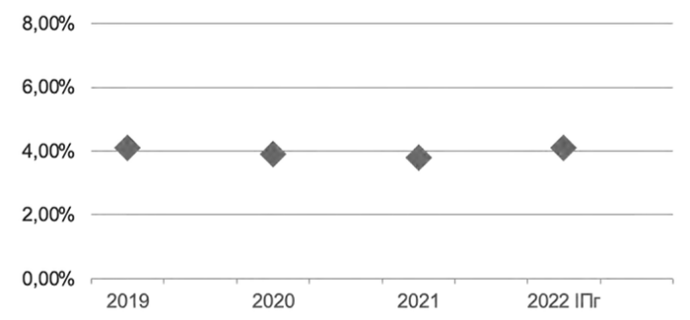

Вакантность

Высокий спрос на склады, создание складских запасов на перспективу, позволил не только сохранять стабильными ставки аренды, но и сохранять на низком уровне вакантность площадей. Причем, площади были заняты как в объектах, постройки прошлых лет, так и в новых, введенных в эксплуатацию в прошлом и текущем годах.

Вакантность на рынке складов

Источник: NAI Belarus

В I полугодии 2022 года в свободном предложении появлялись отдельные качественные помещения, в том числе блоки в современных складах, но это были единичные ротационные случаи, что не сильно повлияло на рост вакантности в целом по рынку. Можно констатировать только небольшой рост вакантности в сегменте.

Спрос

Спрос в сегменте складов сохранялся стабильно устойчивым и в период 1-ой и 2-ой волн пандемии covid-19 в 2020 году, и на протяжении всего 2021 года, и в период I полугодия 2022.

Причем это не только специфика рынка Республики Беларусь. Об очень высоком спросе на склады по итогам 2021 года было заявлено в России, где спрос на покупку и аренду поставил абсолютный рекорд за всю историю рынка. В частности, в Петербурге спрос в 2021 году был выше показателей 2020 года в 2,6 раза и при этом остался неудовлетворенным. В I квартале 2022 года спрос в РФ по инерции оставался высоким, поскольку продолжались контракты, заключенные в 2021 году. Затем отмечена своеобразная «пауза» в деловой активности складского рынка, вызванная февральскими событиями, но уже со второй половины мая эксперты отметили рост активности всех участников рынка.

На рынке Минска деловая активность в секторе складской логистики,, возможно, ниже, чем в крупных городских агломерациях соседей, но и существующее предложение куда скромнее. Так, на одного жителя Москвы приходится 1,55 кв.м. площади современных складов, тогда как на одного минчанина всего 0,7 кв.м. А кроме прочего, пристоличные логистические комплексы и распределительные центры национальных ритейлеров зачастую обслуживают еще и бизнес в других регионах. Таким образом, даже без учета факторов, вызывающих его рост, спрос будет формироваться хотя бы по причине ограниченного суммарного предложения. Поэтому несмотря на относительно высокие объемы нового строительства по меркам локального рынка в 2021 году и в начале 2022-го, фактически все предложенные рынку новые площади были востребованы в очень короткий период после ввода в эксплуатацию. Кроме того, что сохранялся высокий спрос на аренду в спекулятивном сегменте, очень многие объекты были реализованы как built-to-suit проекты.

Лидерами, формировавшими спрос, были и остаются торговые компании (традиционный ритейл и, безусловно, e-commerce) и дистрибьюторы (импортеры). Кроме потребностей в складах в обычном объеме, этой категории арендаторов держать дополнительные площади понадобилось в связи с введением контрсанкций в начале 2022 года, а затем последовавших новых санкций со стороны Запада с началом событий вокруг Украины, и решении ряда компаний прекратить работу на рынке Беларуси. Поэтому компании-импортеры, работавшие на данных рынках и с данными компаниями, стремились создать складские запасы, чтобы обеспечить себе работу на определенный период времени.

Введение санкций и угроза новых санкций, разрыв традиционных логистических цепочек, курсовые изменения – все это требовало максимально оперативно использовать текущие возможности в плане поставок, поскольку уже завтра ситуация становилась еще хуже.

Сдерживающим фактором потенциально возможного снижения спроса послужило (и в краткосрочной перспективе еще будет влиять) то, что отдельные участники рынка, например, представители e-commerce, ранее находились в состоянии поиска площадей и еще могут поглощать те объемы, что потенциально могут быть освобождены арендаторами из других секторов бизнеса или выйдут на рынок в процессе нового строительства. В частности, в текущий период крупный российский игрок рынка e-commerce, OZON, открыл на площадях комплекса нового комплекс в ТЛЦ «Королев Стан» сортировочный центр. Арендуемые площади составили более 13 тыс. кв. м.

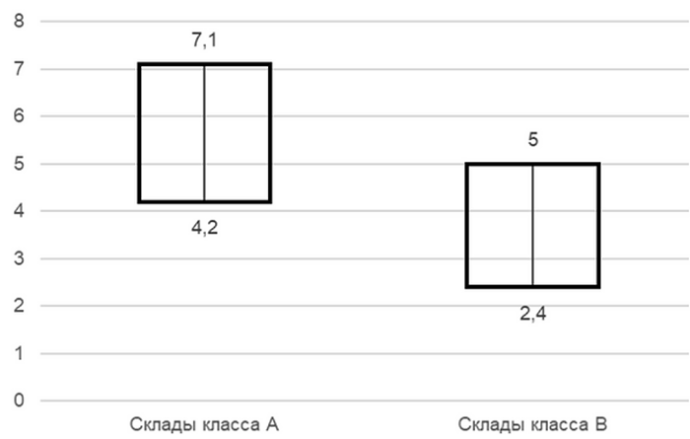

Коммерческие условия

В ситуации стабильного и устойчивого спроса, что было характерно для 2021 года и I полугодия 2022 года, ставки арендной платы, номинированные в Евро, сохранялись на прежнем уровне. В складском сегменте было значительно меньше обращений к собственникам с вопросами пересмотра ставок или фиксации курса на определенном уровне, как это было характерно для офисных и торговых сегментов в марте. Позже, в связи с ослаблением Евро, тем более никто не стал пересматривать ставки в плане понижения. Поэтому рыночные ставки в I полугодии 2022 года остались на сопоставимом уровне с 2021 года.

В ближайшее время изменения ставок в складском сегменте не произойдет. Нет особых предпосылок для повышения ставок в еврономинале, но и «просевший» Евро не дает повода их снижать, поскольку в итоге у собственников объектов снижается рублевая выручка от аренды.

Динамика ставок арендной платы на качественные современные склады в Минске и пригородах, в Евро за 1 кв. м. в мес.

Источник: NAI Belarus

Примечание: ставки приведены без учета НДС и эксплуатационных расходов

О новом механизме определения арендных ставок

Законом от 18.07.2022 № 197-З «Об изменении законов по вопросам рынка ценных бумаг», опубликованным 22 июля 2022 года, с 23 сентября 2022 года и до 1 января 2024 года приостановлено действие ч. 2 п. 1 статьи 298 Гражданского кодекса и ч. 2 статьи 11 Банковского кодекса Республики Беларусь в части права арендодателя устанавливать арендную плату в эквиваленте иностранной валюты. При этом, до 23 сентября все ранее заключенные договоры должны быть приведены в соответствии с новыми требованиями.

Влияние ожидаемых изменений на сектор складской логистики двойственное. Так, арендаторам складов, которые относятся к числу экспортеров и имеют валютную выручку, в принципе безразлично, в каком эквиваленте будет указана ставка. Для них скорее наоборот, слабеющий рубль будет только на пользу. Предварительно можно прогнозировать, что рублевые ставки окажутся выгодными и для компаний, работающих исключительно на локальном рынке и получающих исключительно рублевую выручку: несмотря на значительное укрепление белорусского рубля к доллару и евро, которое наблюдали последние несколько месяцев 2022 года, после обвала в марте, все же больше шансов что рубль, пусть и мягко, но будет девальвироваться.

Со стороны собственников и инвесторов в секторе складской логистики, новые изменения законодательства вызывают меньше оптимизма. Прогнозируется падения доходов по причине возможной девальвации рубля. Также прогнозируют усложнение работы с банками как в плане погашения уже имеющихся кредитов (многие логистические центры и комплексы построены с привлечением кредитов банков, и у большинства они не погашены), так и в плане привлечения новых кредитов (даже рублевых, не говоря о валютных). Зная ставку в валютном эквиваленте, банкам было значительно проще оценить платежеспособность девелоперов-заемщиков. Сейчас риски выросли, и их будут учитывать и закладывать в условия новых кредитов.

Тенденции

- Риск снижения спроса на склады по причине падения товарооборота розницы, снижения грузопотоков дистрибьюторов-импортеров, нарушения традиционных каналов логистики. Непредсказуемая ситуация с санкциями, есть как риск их ужесточения, так и возможное снижение давления;

- В перечисленных условиях ряд компаний пойдет на уменьшение постоянно арендуемых площадей с одновременным использованием услуг компаний по ответственному хранению.

- Снижение среднерыночных ставок арендной платы в еврономинале маловероятно. Для этого нет предпосылок, особенно на фоне слабеющего Евро;

- Стабилизация рынка, формирование устойчивых ставок исходя из новой конъюнктуры рынка;

- В сегменте продолжится реализация заявленных проектов. Ранее начатые будут завершены с высокой вероятностью в короткие сроки. В отличие от иных сегментов коммерческой недвижимости, в складах есть лишь незначительный риск образования долгостроев.

BelRetail.by – это специализированный интернет-ресурс о розничной торговле и e-commerce в Республике Беларусь: актуальная информация о событиях отрасли, статьи, мнения; каталог ритейлеров, вакансии, профильное обучение, акции и бонусные предложения.

BelRetail.by – это специализированный интернет-ресурс о розничной торговле и e-commerce в Республике Беларусь: актуальная информация о событиях отрасли, статьи, мнения; каталог ритейлеров, вакансии, профильное обучение, акции и бонусные предложения.