Эксперты консалтинговой компании «КОЛЛИЕРЗ» подготовили обзор по торговой недвижимости в регионах Беларуси. За пределами Минска торговые центры активно развиваются. Данный тренд подтвердился активным участием региональных компаний в недавно прошедшей премии Belarus Retail Real Estate Awards 2023.

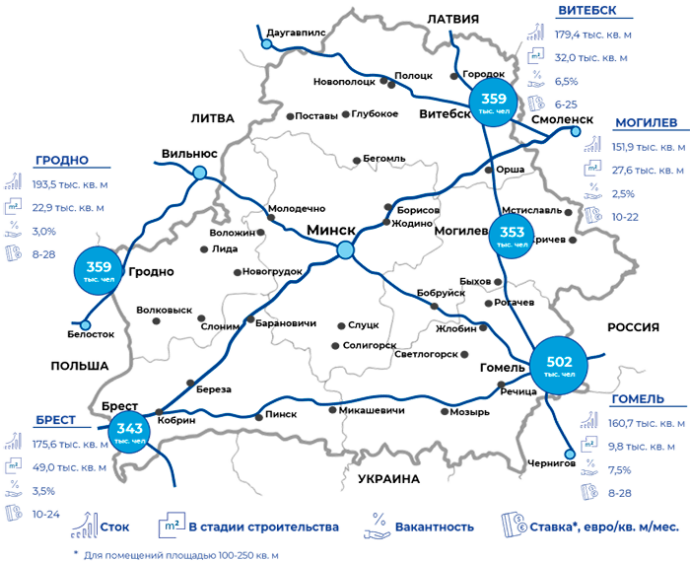

Рынок современной торговой недвижимости областных центров Республики Беларусь (Брест, Витебск, Гомель, Гродно и Могилев) развивается неравномерно.

Гродно – единственный город, имеющий качественный региональный торговый центр — Trinity, который исключает возможность создания крупного ТРЦ в ближайшие 5 лет. Могилев также относительно хорошо обеспечен качественными торговыми объектами. Витебск и Гомель, имея самые низкие среди областных городов показатели товарооборота на душу населения, не привлекают крупных девелоперов и сетевые бренды, однако имеют потенциал для строительства районных и микрорайонных торговых центров.

Брест, имеющий сопоставимый с Гродно высокий показатель товарооборота, пока не имеет крупного торгово-развлекательного центра, создание которого уже начато известным минским девелопером. Он станет вторым по величине торговым объектом в областных городах и будет введен не ранее 2026 г.

За прошедший период 2022 — первой половины 2023 года строительство торговой коммерческой недвижимости в областных городах велось неактивно. Только в Могилеве новый объект — ТЦ «Гринвич» — пополнил сток.

Период активного развития регионального ритейла за счет строительства ТЦ, собственных объектов розничных операторов и объектов built-to-suite закончился, в зависимости от региона, 5-10 лет назад, изменилась экономическая ситуация, пришла неопределенность и череда новых вызовов.

Объем предложения

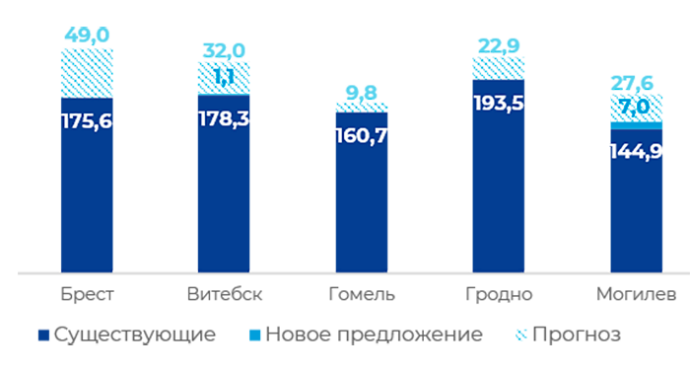

Суммарный объем регионального предложения в пяти областных центрах в июне 2023 г. составляет 861 тыс. кв. м в современных крупноформатных объектах коммерческой недвижимости, что на 43% меньше, чем предложение в Минске.

Новое предложение

За полтора года введено 7,0 тыс. кв м. в Могилеве и на 1,1 тыс. кв. м увеличился сток в Витебске за счет реконструкции существующего объекта.

Прогноз нового стока

На 141 тыс. кв. м может увеличиться региональный сток торговых площадей до 2025 года.

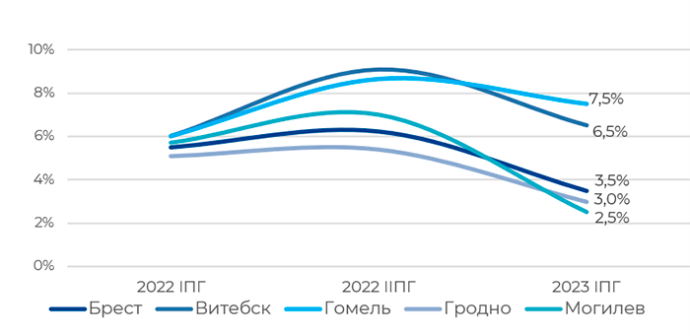

Вакантность площадей

В Бресте и Гродно вакантность на конец периода, по сравнению с началом 2022 года, сократилась в 2 раза. В Витебске и Могилеве, увеличившись на ⅓ во второй половине 2022 года, снизилась к июню 2023 г. до начального значения. В Гомеле самая высокая вакантность, в целом она выросла за период на 1,5 п.п. до 7,5%.

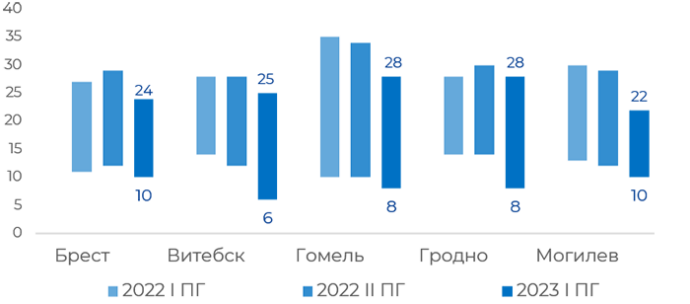

Ставки аренды

Во всех городах за полтора года ставки снизились по нижнему порогу на €2-8 евро, до 6-10 евро/кв. м/мес., и на 3-7 евро по верхнему порогу до 24-28 евро/кв. м/мес., что положительно отразилось на снижении вакантности площадей в торговых центрах.

Дисклеймер. В настоящем обзоре отражена информация по современным и/или соответствующих критериям классификации «Коллиерз» объектам крупноформатной торговой недвижимости площадью от 5 тыс. кв. м в областных городах Беларуси.

Для удобства восприятия ставки аренды приведены в евро за 1 кв. м/мес.

Основные индикаторы

Основные индикаторы рынка областных городов, I ПГ 2023 г.

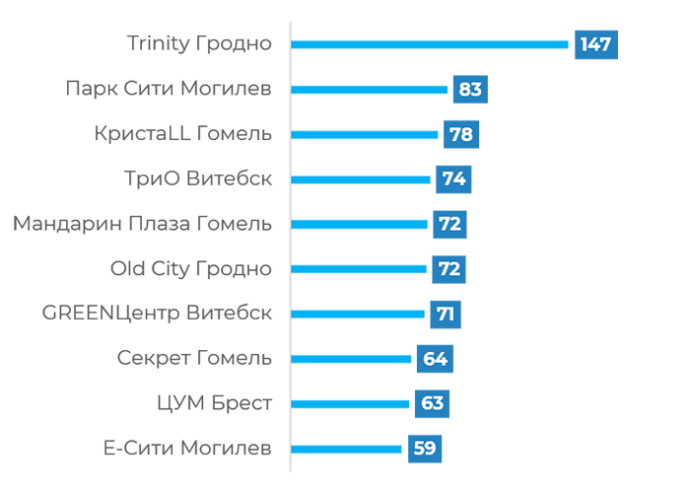

ТОП-10 региональных ТЦ, баллы

Ранжирование осуществлено по критериям: размер арендопригодной площади, количество якорных международных арендаторов-магнитов (подробнее на стр. 10) и год ввода в эксплуатацию

Предложение

После ввода в эксплуатацию торгово-развлекательного центра Trinity в Гродно (GLA 63,2 тыс. кв. м) во II ПГ 2019 года, крупные региональные объекты в областных городах не создавались.

За период 2022 и I ПГ 2023 года в областных центрах Беларуси введен только один крупноформатный объект торговой недвижимости – торговый центр «Гринвич» (GLA 7,0 тыс. кв. м) в Могилеве на ул. Белинского, 28, с якорным супермаркетом GREEN. На 1,1 тыс. кв. м торговый сток пополнился в Витебске за счет перепрофилирования складских площадей универмага. А в Гродно в микрорайоне Грандичи введен небольшой ТЦ с GLA 1,6 тыс. кв. м.

Рынок торговой недвижимости в каждом областном городе имеет свои особенности. Так, например, в Бресте, в приоритете новое строительство небольших МФК, в которых кроме ритейла и общепита может быть офисный блок или выставочный зал. В Гродно также много небольших проектов, но уже не в исторической части горда, как ранее, а в микрорайонах.

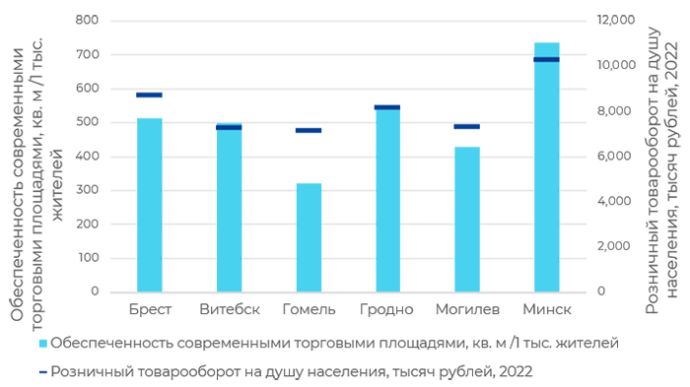

Обеспеченность населения качественными торговыми площадями в областных городах неравномерная. Отношение объема качественного стока к розничному товарообороту в Гомеле, Бресте и Могилев ниже, чем в среднем по всем городам республики.

Региональный сток торговых центров, тыс. кв. м.

Удельный товарооборот и обеспеченность торговыми площадями, кв. м на 1 тыс. жителей

БРЕСТ

В Бресте нет ТРЦ регионального формата. Основная масса торговых центров имеет общую площадь в пределах 8-10 тыс. кв. м, средняя полезная площадь стоковых ТЦ – 8,7 тыс. кв. м. Это типичные районные торговые центры с минимальными зонами досуга и развлечений. Якорные сетевые арендаторы не имеют достаточных возможностей для расширения своего присутствия в Бресте по причине отсутствия недвижимости подходящего формата.

Показатель розничного товарооборота на душу населения в Бресте является самым высоким среди областных городов, за исключением Минска. Вместе с этим, Свободных торговых площадей в Бресте нет, вакантность невысокая, ставки аренды на приемлемом уровне.

Всего в Бресте сток (GLA) составляет 175,6 тыс. кв. м в 20 крупноформатных ТЦ. Кроме того, в городе 23 торговых центра вне стока (до 5 тыс. кв. м GLA) с суммарной площадью 71,2 тыс. кв. м.

Самый крупный ТЦ Бреста – «Корона» на ул. Московская, 210, общей площадью 20,7 тыс. кв. м и GLA 16,5 тыс. кв. м. Самыми современными торговыми центрами в городе являются ТЦ «Экватор» и ТЦ «Варшавский». Кроме того, в Бресте функционирует один из самых крупных в стране гипермаркетов DIY «Материк», GLA которого превышает 14 тыс. кв. м. Крупных классических региональных торгово-развлекательных центров в Бресте нет. Необходимо отметить высокую развитость street retail в районе ул. Советской, на которой также расположены 7 торговых центров (4 небольших и 3 стоковых). В данной локации основная концентрация присутствующих на рынке города магазинов известных fashion-брендов.

ВИТЕБСК

В Витебске 16 крупноформатных торговых центра арендопригодной площадью 179,4 тыс. кв. м, средний размер площадей в ТЦ - около 10 тыс. кв. м.

Самые популярные торговые центры в городе - ТРЦ «ТриО» и ТЦ GREENЦентр, самый крупный – ТЦ «Марко Сити» c арендопригодной площадью 22 тыс. кв. м. Еще в городе 6 небольших торговых центра вне стока суммарной площадью 21,4 тыс. кв. м. Обеспеченность качественными торговыми площадями в Витебске составляет 500 кв. м на 1 тыс. жителей, розничный товарооборот по итогам 2022 года составил 7 258 тыс. рублей, что меньше среднего по областным городам. Уровень вакантности в ТЦ города сильно отличается, а ставки, как правило, ниже среднего.

МОГИЛЕВ

Рынок торговой недвижимости Могилева развит довольно хорошо, в городе 18 торговых центров, среди которых можно выделить торгово-развлекательные центры «Парк Сити» (GLA 22,5 тыс. кв. м) и «Е-Сити» (GLA 19,0 тыс. кв. м), ТЦ в МФК «Атриум». Однако сток в Могилеве наименьший среди областных городов, всего 151,9 тыс. кв. м, и при значительном количестве торговых центров, только два из них обладают площадью более 10 тыс. кв. м, а средняя площадь остальных ТЦ в среднем немногим более 6 тыс. кв. м. Вне стока в городе еще 20 ТЦ суммарной торговой площадью 52,2 тыс. кв. м.

В развитии торговой недвижимости Могилев преуспел благодаря девелоперской компании «Шафаг 88», в ведении которой 9 ТЦ города. Но основная локация fashion-брендов в Могилеве приходится на ТРЦ «Парк Сити».

ГОМЕЛЬ

В Гомеле рынок торговой недвижимости развит слабо: при значительном количестве объектов, показатель стоковых площадей на 1 тыс. жителей наименьший среди областных центров. Розничный товарооборот в Гомеле также самый низкий среди областных городов.

Сток в Гомеле составляет 160,7 тыс. кв. м в 18 торговых центрах, и еще 62,6 тыс. кв. м в 20 торговых центрах вне стока. В Гомеле многие торговые центры создавались в результате реконструкции промышленных зданий, и как правило, единая концепция не разрабатывалась, а составляющая досуга и развлечений минимальна. На рынке торговой недвижимости Гомеля до настоящего времени широко представлены торговые центры первых поколений. В городе нет крупных объектов, средняя площадь торгового центра - около 8,9 тыс. кв. м, а самым крупным является ТЦ «Мандарин-Плаза» на Речицком проспекте, 5В, GLA которого составляет 22 тыс. кв. м. В нем, а также в ТЦ КристаLL и Секрет расположены основные fashion-ритейлеры.

ГРОДНО

На настоящем этапе рынок торговой недвижимости Гродно наиболее позитивен и оптимистичен среди областных городов, к тому же сток в городе наибольший среди областных городов. Гродно – единственный областной центр, где в 2023 году введен небольшой ТЦ вне стока в микрорайоне Грандичи. Всего сток в Гродно составляет 193,5 тыс. кв. м в 14 торговых центрах, вне стока в городе еще 62,7 тыс. кв. м торговых площадей в 30 ТЦ. В Гродно наибольший показатель приходящихся на 1 тыс. жителей площадей в стоковых ТЦ среди областных городов.

ТРЦ Triniti (GLA 63,2 тыс. кв. м) – сопоставим по площади с минскими ТРЦ «Корона-Замок» и «Дана Молл», а представленность fashion-ритейлеров в ТРЦ не уступает лучшим минским объектам. Средняя площадь гродненских ТЦ составляет 13,8 тыс. кв. м, что значительно выше, чем в других городах. Кроме того, в последнее десятилетие построено значительное число новых не очень крупных микрорайонных торговых центров.

Новое предложение

За полуторагодовой период ввод новых ТЦ в Бресте не осуществлялся. Однако, уже начата подготовка реализации крупного нового проекта МФК минской компании «Сигмаполюс» на ул. Московской, 248, общей площадью 112 тыс. кв. м и торговой 43 тыс. кв. м. Он станет вторым по величине торгово-развлекательным центром в регионах. К настоящему времени известно, что оператором гипермаркета арендопригодной площадью 4,3 тыс. кв. м будет пока не присутствующая в городе национальная розничная сеть.

За прошедший период новые ТЦ в Витебске не вводились. Была завершена реконструкция универмага (ул. Замковая, 19/1) - перепрофилирование складских площадей в торговые. По анонсированным более 10-ти лет назад проектам ТРЦ Metro Park (6,4 тыс. кв. м) и Vitebsk Plaza (22 тыс. кв. м) движения нет. На этапе планирования остается проект DIY-гипермаркета «ОМА» (7,3 тыс. кв. м). Активно продвигаются СМР по проекту торгово-логистического центра в выкупленном на аукционе бывшем производственном корпусе. Его ввод ожидается весной 2024 года. Новые проекты в Витебске не анонсированы.

В Гомеле также не вводились новые объекты. По реализуемому проекту торгового цента (GLA 5,0 тыс. кв. м) на пересечении улиц Барыкина-Безымянной движения нет, законсервированное строительство ТЦ «Надежда» (около 4,0 тыс. кв. м общей площади) на пересечении ул. Народного Ополчения-Ефремова в текущий период выставлено на продажу. Впервые за несколько лет в Гомеле анонсирован проект ТЦ «Солар» в районе Шведская горка общей площадью 6,0 тыс. кв. м.

В Гродно в 2023 году был введен небольшой, вне стока ТЦ в мкр. Грандичи на ул. Саяпина, 6 (GBA 2, 2 тыс. кв. м, GLA 1,6 тыс. кв. м). В последние годы в Гродно предпочитали возводить объекты небольшого формата, данная тенденция продолжилась и в прошедший период, в настоящее время на этапе реализации находятся 6 проектов и еще 5 анонсиро-ваны.

Около ТЦ Old City на ул. Дубко, 11, начинается строительство многофункционального комплекса с торговым центром общей площадью 10 тыс. кв. м, проект которого связывают с известным гродненским бизнесменом, девелопером и отельером Станиславом Семашко.

В конце 2022 г. в Могилеве введен ТЦ «Гринвич» (GLA 7,0 тыс. кв. М) на ул. Белинского, 28. Новые проекты за прошедший период в городе не анонсировались.

ТЦ «Гринвич» компании «Автэра» в Могилеве на ул. Белинского, 28 общей площадью 8,5 тыс. кв. м и арендопригодной 7,0 тыс. кв. м с супермаркетом GREEN (4,4 тыс. кв. м). В составе ТЦ магазины KARI обувь, Mark Formelle, Verally, VINO&VINO, ZIKO, Мила, Три цены, ювелирных изделий, бижутерии, аптека, салоны связи, отделение банка и ДОДО пицца. Плоскостная парковка на 400 машино-мест. Источник изображения: yandex.by/maps

НОВЫЕ ПРОЕКТЫ

МФК с ТРЦ в Бресте на ул. Московской, 248, минской компании «Сигмаполюс». Площадь МФК составит 112 тыс. кв. м, в том числе площадь ТРЦ 43 тыс. кв. м и БЦ 16 тыс. кв. м. В составе ТРЦ гипермаркет «Гиппо» площадью 4,3 тыс. кв. м, более 150 магазинов, фуд-корт и другие объекты питания, многозальный кинотеатр, детский и фитнес центры, паркинг на более 1 тыс. машино-мест. По проекту уже начаты подготовительные работы, непосред-ственно СМР начнутся в конце 2023 г.

ТЦ «Солар» в Гомеле на пересечении улиц Пенязькова-Серегина площадью 6,0 тыс. кв. м планирует до 2025 г. возвести компания «ГлавИндустрияСтрой, построившая в 2022 г. ТРЦ GREEN TIME в Минске. В ТЦ супермаркет на 2,0 тыс. кв. м, магазины площадью от 20 до 100 кв. м, детский развлекательный центр и фаст-фуд. Парковка на 325 машино-мест.

ТЦ площадью 12,5 тыс. кв. м в Гродно в мкр. Грандичи на пересечении ул. Саяпина и Асфальтная (девелопер компания «Норланд»). Арендопригодня площадь около 11,0 тыс. кв. м, в т.ч. супермаркет 2,5 тыс. кв. м, fashion и другой ритейл, фуд-корт, детская игровая зона. Парковка на 323 машино-места. Ввод объекта планируется в 2024 году.

МФК с ТЦ площадью 10 тыс. кв. м и арендопри-годной около 9,2 тыс. кв. м на ул. Дубко, 11 в Гродно. В составе ТЦ супермаркет, fashion-ритейл, фаст-фуд, детская игровая зона и объекты услуг, на 3-м этаже офисные помещения. Ввод объекта запланирован в 2025 году.

ТЛЦ в Витебске на пр. Фрунзе, 77/2, общая площадь 26,1 тыс. кв. м, полезная 24,7 тыс. кв. м, склады 1,1 тыс. кв. м в реконструируемом промышленном корпусе. Истинное назначение ТЛЦ пока не афишируется девелопером, но по конструктивным особенностям к логистическому центру отнести его невозможно. Ввод объекта ожидается в 2024 году.

Вакантность и ставки

После резкого роста вакантности, происходившего во всех областных городах в середине 2022 года, в первой половине текущего года данный индикатор рынка начал возвращаться на прежний уровень. Как правило, вакантность снизилась во всех городах.

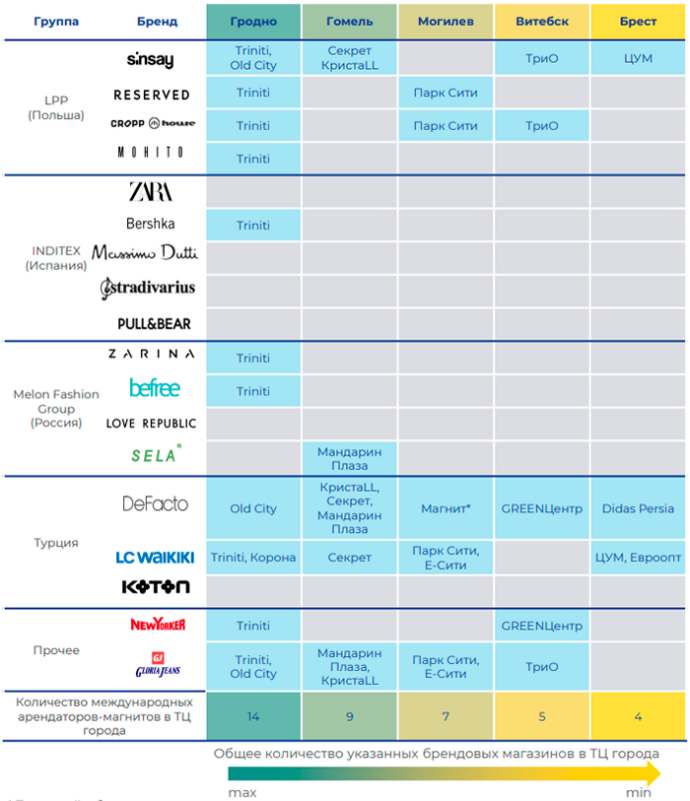

Необходимо отметить, что присутствие магазинов fashion-брендов в областных городах значительно уступает Минску. Например, кроме магазина Bershka в Гродно, не представлены ни в одном областном центре бренды испанской группы Inditex (Zara, Bershka, Massimo Dutti, Stradivarius, Oysho, Pull&Bear и др.). Невысоко наличие и магазинов российской Melon Fashion Group (ZARINA, Befree, LOVE REPUBLIC и Sela), которая в последний год активно заходила на образовавшиеся с уходом некоторых fashion-брендов вакантные площади в качественных ТЦ Минска. В тоже время, бренд «ТВОЕ» имеет от 2 до 5 магазинов в каждом областном центре.

Одна из причин невысокого присутствия сетевых арендаторов в регионах – ограниченное предложение объектов торговой недвижимости соответствующего формата. Подтверждением этому является ТЦ «Секрет» в Гомеле, где при значительной вакантности площадей и устаревшей концепции, расположены основные fashion-магазины города в связи с ограниченность качественного предложения ТЦ в городе.

Динамика вакантности торговых площадей в областных городах

Динамика ставок арендной платы торговых площадей, евро/кв. м/мес.

Ставки арендной платы без НДС и эксплуатационных расходов

Представленность якорных fashion-брендов в областных городах, I ПГ 2023 г.

* Торговый объект вне стока

Во всех городах не представлены, имеющие в Минске магазины MANGO, ECCO, LTB Jeans, Calliope, STELLA TACCO, EMSE, Finn Flare, Lee Cooper, GERRY WEBER, Concept Club, Jack&Jones и другие.

Тенденции и прогнозы

В перспективе во всех областных городах сток будет расти за счет вывода на рынок новых торговых центров: не менее 140 тыс. кв. м площадей должны пополнить сток крупноформатной торговой недвижимости областных городов в ближайшие годы. При этом собственники торговых центров устаревшего формата и/или концепции вплотную подойдут к необходимости внесения изменений, в первую очередь за счет реконструкции.

Вакантность торговых центров в областных городах в 2-4 раза ниже среднего значения в Минске, а уровень ставок аренды по нижнему порогу почти сопоставим.

Кроме экономических факторов, даже с учетом более низкого уровня заработной платы в регионах, на этом может также сказываться не такое высокое, как в Минске, наличие современных торгово-развлекательных объектов и недостаточность качественного предложения. В такой перспективе, вакантность современных торговых центров останется на низком уровне, а ставки начнут возвращаться к предыдущим значениям. При этом рост расходов населения значительно стимулируется ростом заработной платы в регионах, а также все большей доступностью и популярностью потребительского кредитования.

Большинство новых проектов представляют объекты не регионального, а районного или микрорайонного формата. Развитие торговой недвижимости Бреста и Гродно в данном контексте может создать предпосылки высококонкурентной среды для объектов первых поколений, расположенных в центре города, например, ТЦ «Фламинго» и универмага «Неман» в Гродно, а равно ТЦ «Галлери Гранд» и «Берестейский Пассаж» в Бресте. В торговых центрах, являющихся товариществами собственников, осуществление таких мероприятий во многом представляется маловероятным, что повлечет дальнейшую деградацию торгового объекта и потерю привлекательности для потребителя. Таким образом, есть все предпосылки востребованности и успешности новых современных и крупных объектов, например МФК с ТРЦ в Бресте минской компании «Сигмаполюс». В тоже время, наличие сильного успешного конкурента, например ТРЦ Triniti в Гродно, пока ставит под сомнение актуальность нового крупного проекта в городе.

Регулирование розничных цен будет стимулировать рост потребительских расходов на питание, отдых и развлечения, вектор которых будет одним из определяющих для роста трафика и успешного развития новых крупноформатных торговых объектов. Такие новые объекты имеют хорошие перспективы в Витебске и Гомеле, в которых значительно ощущается недостаточное предложение качественных объектов.

Выход на рынок областных центров новых, не присутствующих еще в торговых центрах Минска, ритейлеров из России, Турции и других стран в ближайшем будущем маловероятен, но возможен более активный спрос площадей со стороны компаний производственного сектора и/или с государственной долей в капитале. Маркетплейсы и e-com, как в Беларуси, так и в сопредельных странах, пока не создали угрозу для классического ритейла, поэтому у качественных и привлекательных для потребителя торговых центров достаточно перспектив на настоящем этапе развития.

BelRetail.by – это специализированный интернет-ресурс о розничной торговле и e-commerce в Республике Беларусь: актуальная информация о событиях отрасли, статьи, мнения; каталог ритейлеров, вакансии, профильное обучение, акции и бонусные предложения.

BelRetail.by – это специализированный интернет-ресурс о розничной торговле и e-commerce в Республике Беларусь: актуальная информация о событиях отрасли, статьи, мнения; каталог ритейлеров, вакансии, профильное обучение, акции и бонусные предложения.