Рынок современных складов в 2022 году был самым стабильным сегментом среди всех секторов коммерческой недвижимости и в плане ставок аренды, спроса, вакантности, и в плане развития и реализации новых проектов. Прошедший III квартал только подтвердил устойчивость сегмента. Что происходило на рынке складской логистики в последние месяцы, компания NAI Belarus представила в «Кратком отчете о состоянии складской недвижимости за III квартал 2022 г.

Общий обзор

- Сегмент складов оставался наиболее стабильным из секторов коммерческой недвижимости III квартала 2022 года. Негативные тенденции, характерные для сегментов коммерческой недвижимости, на секторе складской логистики отразились в меньшей степени;

- Как и ранее, продолжается процесс «гибридизации» сектора, что вызвано существовавшим и сохраняющимся высоким спросом на склады со стороны компаний e-commerce. Благодаря им «гибридный склад» фактически объединил в себе функции классического склада, распределительного и логистического центра, склада-магазина.

- Ситуация в отраслях-драйверах следующая: рост складских запасов на 1 сентября составил +37,3% к соответствующему периоду прошлого года; складские запасы к среднемесячному объему производства составили 65,5% (в т.ч. в г. Минске 83,9%). Грузооборот транспорта составил лишь 75,3% к прошлогоднему периоду; во внешней торговле товарами экспорт сократился на -3,2%, импорт на -10,3% (за 8 мес.); динамика РТО -1,2% (за 8 мес.).

Предложение

В III квартале 2022 года рынок современной складской логистики Минска и пригородов продолжил свое развитие. При этом проходили не только процессы проведения строительно-монтажных работ (СМР) по реализуемым проектам или выход на полноценное функционирование введенных в течение 2022 года объектов, но и состоялся ввод новых площадей. Так, в сентябре был введен 3-ий и последний корпус в логистическом комплексе М21, р-н д. Антонишки. Это довольно крупный склад, общей площадью 22,8 тыс. кв. м, имеющий 27 доков. Всего в комплексе М21 суммарно более 40 тыс. кв. м. складов с АБК.

В текущий период началась эксплуатация СЛК «Хатежино» общей площадью 38 тыс. кв. м. Объект расположен на территории оптово-розничного рынка «Новый Лебяжий» в д. Таборы. Арендатором объекта выступила компания «Триовист», владелец крупнейшего национального интернет-гипермаркета 21vek.by.

Продолжается реализация и новых проектов. Некоторые уже фактически завершены и готовятся к вводу. Так, в завершающей стадии находится складской комплекс на ул. Корженевского, 18. Объект небольшой, его площадь 13 тыс. кв. м, однако специфика в том, что он расположен в городской черте Минска, что сейчас встречается нечасто: нет свободных участков под большие индустриальные объекты, а стоимость земли внутри городского кольца стимулирует реализацию проектов из других (более дорогих) сегментов. Это отчасти объясняет и большой интерес к объекту со стороны потенциальных арендаторов.

Еще один проект завершает крупный девелопер складского рынка, компания «Белпромстрой», — производственно-складского комплекс в районе деревни Цнянка. Его площадь около 16 тыс. кв. м.

Ведутся СМР в еще одном масштабном логистическом проекте – ЛЦ «Прилесье». Проект реализовывался медленно, с большой задержкой, но в 2022 году в течение нескольких месяцев значительно продвинулись работы по двум корпусам комплекса, каждый будет площадью свыше 23 тыс. кв. м.

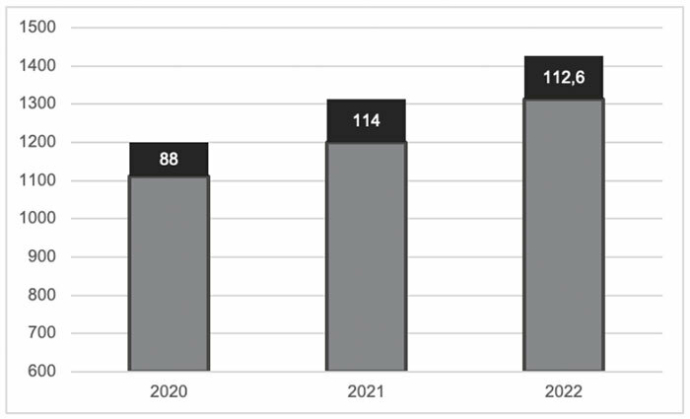

Всего по состоянию на III квартал в Минске и пригородах построено и функционирует свыше 1425 тыс. кв. м. современных складов. Из них более 112 тыс. было введено за прошедшие месяцы 2022 года. Даже если до конца года состоится ввод только объектов на ул. Корженевского и в Цнянке, то текущий год все равно будет одним из лучших по объемам строительства новых современных складов.

Динамика роста предложения площадей в современных складах (логистических комплексах), тыс. кв. м

Спрос

Спрос в сегменте складов в 2022 году сохранялся наиболее стабильным и устойчивым среди всех сегментов коммерческой недвижимости. Для сегмента не были характерными ротационные явления, отказы и освобождение значительных площадей. Скорее наоборот, в большинстве реализованных на протяжении года проектов еще до завершения СМР и ввода в эксплуатацию на площади находились операторы и арендаторы.

Спрос стимулирует не только деловая активность в секторе складской логистики, но и низкое предложение качественных площадей. Так, на одного жителя Минска приходится немногим более 0,7 кв. м площади современных складов, что в два и более раза ниже, чем в столичных агломерациях соседних государств. Кроме того, пристоличные логистические комплексы и распределительные центры национальных ритейлеров зачастую обслуживают еще и бизнес в других регионах. Поэтому несмотря на сравнительно высокие объемы нового строительства по меркам локального рынка в 2021 году и за три квартала 2022-го, фактически все предложенные рынку новые площади были востребованы в очень короткий период после ввода в эксплуатацию. Кроме того сохранялся высокий спрос на аренду в спекулятивном сегменте, очень многие объекты были реализованы как built-to-suit проекты.

Лидерами, формировавшими спрос, были и остаются торговые компании (традиционный ритейл и, безусловно, e-commerce) и дистрибьюторы (импортеры). Кроме потребностей в складах в обычном объеме, этой категории арендаторов держать дополнительные площади понадобилось в связи с введением контрсанкций в начале 2022 года, а затем в связи с последовавшими новыми санкциями со стороны Запада из-за начала событий вокруг Украины и решением ряда компаний прекратить работу на рынке Беларуси. Поэтому компании-импортеры, работавшие с рынками и компаниями-партнерами государств, присоединившихся к санкциям, стремились создать складские запасы, чтобы обеспечить себе работу на определенный период времени. Введенные санкции и угроза новых санкций, обрыв традиционных логистических цепочек, курсовые изменения – все это требовало максимально оперативно использовать текущие возможности в плане поставок, поскольку уже завтра ситуация становилась еще хуже, или ожидалось, что она может стать еще хуже.

Поддерживало спрос в «тонусе» в текущий период и то, что отдельные участники рынка, например, представители e-commerce, ранее находились в состоянии поиска площадей и еще могут поглощать те объемы, что потенциально могут быть освобождены арендаторами из других секторов бизнеса или выйдут на рынок в процессе нового строительства. Так, в недавний период был организован сортировочный центр крупного российского игрока рынка e-commerce, OZON, на площадях нового комплекса в ТЛЦ «Королев Стан». Арендуемые площади составили более 13 тыс. кв. м. И, безусловно, открывшийся логистический распределительный центр 21vek.by на базе нового крупного склада в СЛК «Хатежино».

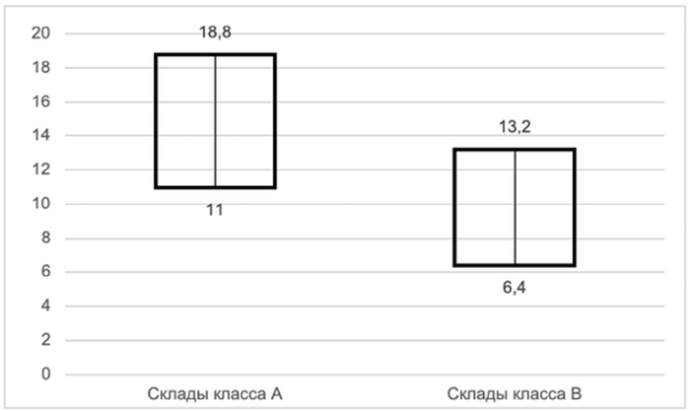

Ставки

В сегменте складов, как и в иных сегментах складской недвижимости, в III квартале в ценообразовании произошел процесс отвязки ставок от традиционного еврономинала и утверждение рублевых ставок. Конечно, процесс того, какая ставка будет принята и утверждена, согласовывался исключительно между контрагентами, однако в основном приводили к размеру, образованному в результате перевода действовавшей по прежнему договору ставки в евро по курсу Нацбанка на начало сентября или на дату перезаключения договоров до 23 сентября. Поскольку сентябрьский курс евро был довольно низким, довольно часто пересчет будущих рублевых ставок произошел по несколько более высокому курсу, например, 2,6 рублей за 1 евро.

Динамика ставок арендной платы на качественные современные склады в Минске и пригородах, рублей за 1 кв. м.

Вакантность

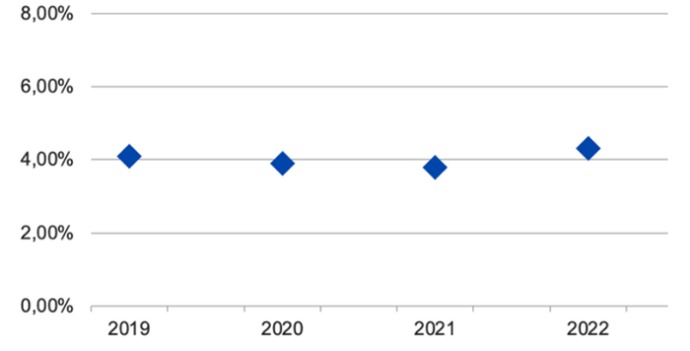

Высокий спрос на склады, создание складских запасов на перспективу, позволил не только сохранять стабильными ставки аренды, но и оставить на низком уровне вакантность площадей. Причем площади были заняты как в объектах постройки прошлых лет, так и в новых, введенных в эксплуатацию в прошлом и текущем годах.

Несколько более высокая вакантность в складах на значительном удалении от МКАД, например, в Фаниполе, где за последние годы образовался довольно крупный логистический хаб. Однако и там свободных площадей в действующих объектах не так и много. В недавний период ограниченного предложения и высокого спроса заполнялись качественные объекты и на удалении от МКАД. Возможно, более сложно будут заполняться те объекты, которые введутся в скором времени.

Вакантность на рынке складов

В III квартале 2022 года в свободном предложении имеются отдельные качественные помещения, в том числе блоки в современных складах, но их наличие несущественно повлияло на рост вакантности в целом по рынку. Можно констатировать только небольшой рост вакантности в сегменте.

Тенденции рынка складов

- Риск снижения спроса на склады по причине падения товарооборота розницы, снижения грузопотоков дистрибьюторов-импортеров, нарушение традиционных каналов логистики. Непредсказуемая ситуация с санкциями, существует как риск их ужесточения, так и возможное снижение давления;

- В сложившихся условиях хозяйственной деятельности ряд компаний пойдет на снижение постоянно арендуемых площадей с одновременным использованием услуг компаний по ответственному хранению;

- Снижение среднерыночных ставок арендной платы маловероятно. Продолжится адаптация арендных отношений в условиях ценообразования без привязки к какому-либо эквиваленту;

- Стабилизация рынка, формирование устойчивых ставок исходя из новой конъюнктуры рынка;

- В сегменте продолжится реализация заявленных проектов. Ранее начатые будут завершены с высокой вероятностью в короткие сроки. В отличие от иных сегментов коммерческой недвижимости незначительный риск образования долгостроев.

BelRetail.by – это специализированный интернет-ресурс о розничной торговле и e-commerce в Республике Беларусь: актуальная информация о событиях отрасли, статьи, мнения; каталог ритейлеров, вакансии, профильное обучение, акции и бонусные предложения.

BelRetail.by – это специализированный интернет-ресурс о розничной торговле и e-commerce в Республике Беларусь: актуальная информация о событиях отрасли, статьи, мнения; каталог ритейлеров, вакансии, профильное обучение, акции и бонусные предложения.